Seit dem Launch meiner Dividenden-Alarm Strategie habe ich mein Depot Monat für Monat mit dem Personal Investment Report der Consorsbank ausgewertet. Da ich ins Ausland abgewandert bin, habe ich mittlerweile meine Depotbank gewechselt und kann ich von der bequemen Auswertung nun leider nicht mehr profitieren.

Seit dem Launch meiner Dividenden-Alarm Strategie habe ich mein Depot Monat für Monat mit dem Personal Investment Report der Consorsbank ausgewertet. Da ich ins Ausland abgewandert bin, habe ich mittlerweile meine Depotbank gewechselt und kann ich von der bequemen Auswertung nun leider nicht mehr profitieren.

Aber auch mein neuer Broker zeigt mir die Entwicklung meiner Performance nach individuellen Zeiträumen an.

Wie sah die bisherige Auswertung aus?

Bevor ihr euch meine Monats- sowie Jahresauswertungen anschaut, möchte ich euch noch kurz zeigen, wie die Auswertungen in den letzten Jahren aussahen und welche Ergebnisse ich dort mit meinem privaten Depot erzielte.

Auf der Blogseite Mein Consorsbank Personal Investment Report habe ich euch genau erklärt wir ihr als Consorsbank Kunde euren Personal Investment Report kostenfrei bestellen könnt. Auch ein Muster-PDF könnt ihr euch dort herunterladen und anschauen. Vielleicht ist diese Auswertung für euer Depot auch interessant. Ein Depotwechsel könnte sich eventuell auch aufgrund einer lukrativen Wechselprämie lohnen. Die Consorsbank bietet diese immer wieder an. Bitte fragt bei Interesse vorab beim Kundenservice nach den aktuellen Konditionen nach.

Personal Investment Report nicht perfekt

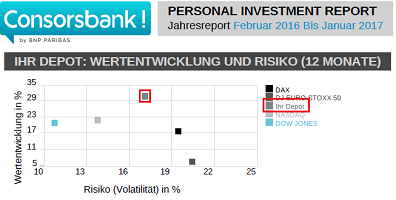

Für mich machte der Personal Investment Report der Consorsbank zuletzt weniger Sinn. Zum einen habe ich kein Depot mehr dort und zum anderen hätte die Auswertung etwas besser gestaltet werden können. So empfand ich es als ein Problem, dass die ausgezahlten Dividenden keine Berücksichtigung erfuhren. Auch Einzahlungen (Sparraten) und Auszahlungen (Abschöpfungen) wurden in der Auswertung nicht berücksichtigt. So kam es hin und wieder zu größeren Performance-Differenzen, die ich manuell korrigieren musste.

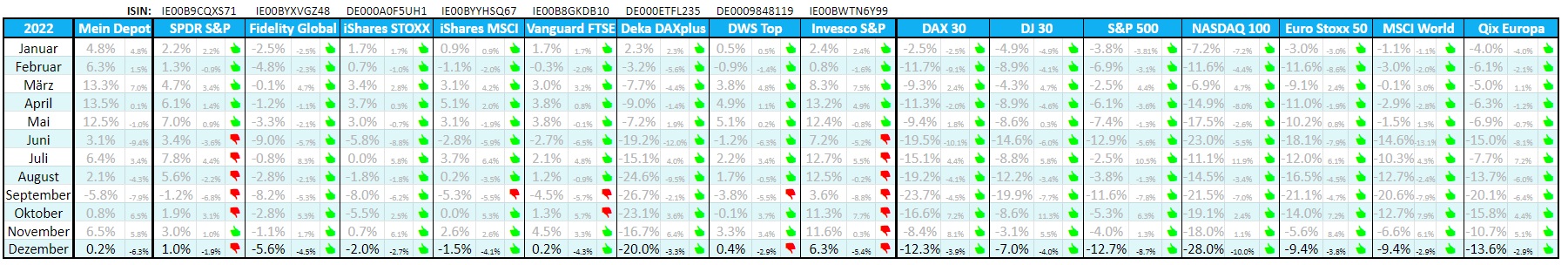

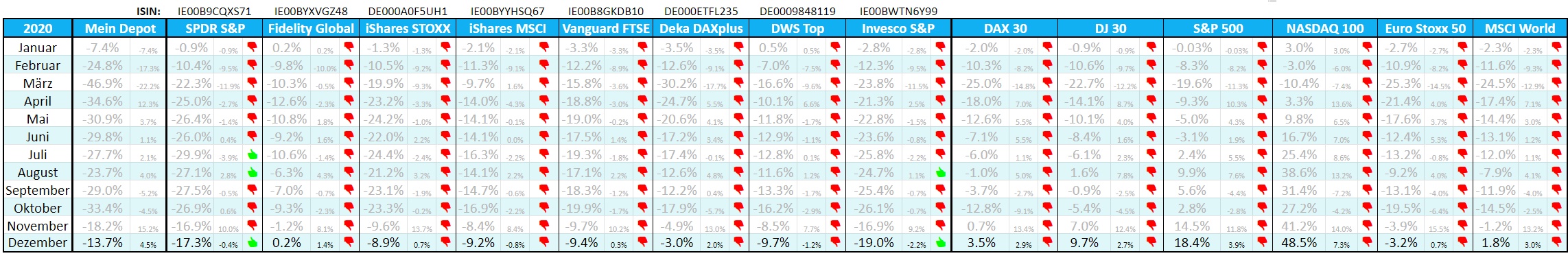

Auch der Vergleich meiner Performance mit den Indizes DAX 30, DJ 30, S&P 500, NASDAQ 100, MSCI World, Euro Stoxx 50 sowie Qix Europa machte wenig Sinn, da ich eben eine Income-Strategie verfolge, deren Fokus auf Ausschüttungen liegt. Ein Vergleich ist daher nicht wirklich hilfreich. Hätte ich mein Kapital ganz simpel in DAX und Co. angelegt, würde ich keine regelmäßigen und optimierten Ausschüttungen erhalten und müsste mit aktiven Verkäufen arbeiten. Eine Auswahl an individuellen Vergleichswerten wird leider nicht angeboten.

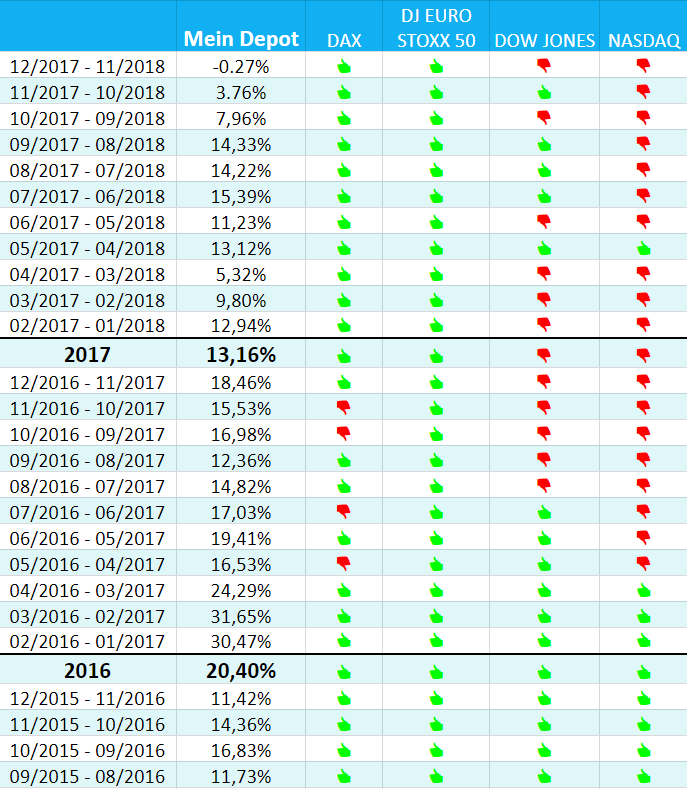

Als letztes zu den Nachteilen, wurden bei der Consorsbank immer die letzten 12 Monate ausgewertet. Also Januar bis Dezember oder Februar bis Januar usw. Dies werde ich so in Zukunft nicht mehr berücksichtigen, denn in meiner Vermögenstabelle beobachte ich nur das jeweilige Kalenderjahr. So werde ich in zukünftigen Auswertung immer das Kalenderjahr berücksichtigen und vergleichen.

Meine private Depot Performance

Kommen wir nun zu den Auswertungen. Der wichtigste Punkt ist sicherlich: Womit vergleiche ich mich? Die höchste Priorität haben für mich Dividenden-ETFs und vergleichbare Fonds, da diese meiner ertragsorientierten Strategie am nächsten kommen. Aber auch bei den normalen (und nicht wirklich passenden) Indizes möchte ich langfristig gesehen gut mithalten, was ich sicherlich nicht immer schaffen werde, aber in Summe und über alle Vergleichswerte hinweg, möchte ich unter den Top 3 landen. Dabei steht für mich das langfristige Ergebnis im Mittelpunkt, als einzelne Monats- oder Jahreswerte.

Für mein Ergebnis habe ich eine Berechnung durchgeführt. Der Zeitraum beginnt mit dem Launch meiner Dividenden-Alarm Strategie, beinhaltet alle abgeschlossenen Jahre und zeigt die Gesamtperformance meines privaten Vermögens, inkl. allen Assets. Die Ergebnisse meiner Vergleichswerte findest du weiter unten. Enthalten sind Kurszuwächse sowie vereinnahmte Dividendenerträge. Sämtliche monatlichen Ergebnisse der einzelnen Jahre, habe ich in der Vergangenheit hier im Blog oder im Newsletter transparent dargestellt. Auch in Zukunft werde ich meine Depot Performance am Anfang eines neuen Monats für den abgelaufenen Monat im Newsletter vorstellen.

Für mein Ergebnis habe ich eine Berechnung durchgeführt. Der Zeitraum beginnt mit dem Launch meiner Dividenden-Alarm Strategie, beinhaltet alle abgeschlossenen Jahre und zeigt die Gesamtperformance meines privaten Vermögens, inkl. allen Assets. Die Ergebnisse meiner Vergleichswerte findest du weiter unten. Enthalten sind Kurszuwächse sowie vereinnahmte Dividendenerträge. Sämtliche monatlichen Ergebnisse der einzelnen Jahre, habe ich in der Vergangenheit hier im Blog oder im Newsletter transparent dargestellt. Auch in Zukunft werde ich meine Depot Performance am Anfang eines neuen Monats für den abgelaufenen Monat im Newsletter vorstellen.

Die letzte Jahres-Auswertung erfolgte am 31. Dezember 2023 und im Schnitt konnte ich in den vergangenen Jahren ein Ergebnis von 19% pro Jahr erzielen. Vor allem der Abstand zu meinen ETF- und Fonds-Vergleichswerten zeigt mir, dass ich mit meiner Dividenden-Alarm Strategie eine für mich optimale Vorgehensweise gefunden habe.

Vergleich meiner Performance mit Indizes und Dividenden-ETFs

Meine Performance vergleiche ich Monat für Monat mit anderen Indizes und Dividenden-ETFs. Aufgenommen habe ich in meinen monatlichen Vergleich: DAX 30, DJ 30 (Average TR), S&P 500 (Total Return EUR), NASDAQ 100 (Total Return EUR), Euro Stoxx 50, MSCI World (Total Shareholder Yield) und Qix Europa. Den Qix Europa habe ich auf Wunsch einiger Mitglieder aufgenommen. Der mittlerweile bekannte Qix Europa setzt auf 25 Blue-Chip-Dividendenaktien. Neben der Höhe der Dividendenrendite werden zahlreiche Kennzahlen berücksichtigt, die eine hohe Kontinuität der Dividende sicherstellen sollen. Die TraderFox GmbH als Betreiber von qix.capital ist Entwickler des Index-Regelwerks. Dazu vergleiche mich mich ebenso mit verschiedenen Dividenden-ETFs wie diesen: SPDR S&P Global Dividend Aristocrats, Fidelity Global Quality Income, iShares STOXX Global Select Dividend 100, iShares MSCI World Quality Dividend, Vanguard FTSE All-World High Dividend Yield, Deka DAXplus Maximum Dividend UCITS, DWS Top Dividende sowie Invesco S&P 500 High Dividend Low Volatility UCITS ETF.

Meine Performance vergleiche ich Monat für Monat mit anderen Indizes und Dividenden-ETFs. Aufgenommen habe ich in meinen monatlichen Vergleich: DAX 30, DJ 30 (Average TR), S&P 500 (Total Return EUR), NASDAQ 100 (Total Return EUR), Euro Stoxx 50, MSCI World (Total Shareholder Yield) und Qix Europa. Den Qix Europa habe ich auf Wunsch einiger Mitglieder aufgenommen. Der mittlerweile bekannte Qix Europa setzt auf 25 Blue-Chip-Dividendenaktien. Neben der Höhe der Dividendenrendite werden zahlreiche Kennzahlen berücksichtigt, die eine hohe Kontinuität der Dividende sicherstellen sollen. Die TraderFox GmbH als Betreiber von qix.capital ist Entwickler des Index-Regelwerks. Dazu vergleiche mich mich ebenso mit verschiedenen Dividenden-ETFs wie diesen: SPDR S&P Global Dividend Aristocrats, Fidelity Global Quality Income, iShares STOXX Global Select Dividend 100, iShares MSCI World Quality Dividend, Vanguard FTSE All-World High Dividend Yield, Deka DAXplus Maximum Dividend UCITS, DWS Top Dividende sowie Invesco S&P 500 High Dividend Low Volatility UCITS ETF.

Bei allen Indizes nehme ich zum Vergleich die Total Return Varianten, da hier auch die Dividenden berücksichtigt werden. Bei den ETFs enthält die Performance Angabe auch die Ausschüttungen (Quelle: justetf.com).

In der untenstehenden Auswertung ist immer die letzte befüllte Zeile interessant. Ich stelle praktisch die kumulierten Ergebnisse dar. Angezeigt wird somit nicht, wie jeder einzelne Monat abgeschlossen wurde, sondern vielmehr das Gesamtergebnis, von sagen wir bspw. Januar bis August. Dieses Ergebnis wird in der Spalte August angezeigt. Das Ergebnis im Monat März zeigt die Gesamtentwicklung vom 1. Januar bis zum 31. März an. Am Jahresende haben wir dann einen Blick über das Gesamtjahr und sehen anhand der kumulierten Werte auch unterjährig die volatile Entwicklung. So helfen gute Monate den schlechten Monaten und die Gesamtvolatilität dürfte sich so auch im Rahmen halten.

In meinem Ergebnis werden Einzahlungen sowie Auszahlungen aus dem Vermögen komplett herausgerechnet. Gleichzeitig finden die ausgeschütteten und versteuerten (netto) Dividenden volle Berücksichtigung.

Die detaillierte monatliche Depot-Auswertung erfolgt im Dividenden-Alarm Newsletter. Mit einem Klick auf die untenstehende Tabelle, kannst du sie dir vergrößert anzeigen lassen.