Ich möchte euch heute die Danaher Aktie näher vorstellen. In meinem Artikel möchte ich prüfen ob das Unternehmen gerade für Anleger Dividenden lohnenswert ist. Das Unternehmen Danaher-Corporation hat eine Marktkapitalisierung von fast 50 Milliarden Euro. Sie wird zudem oft mit der Warren Buffett Holding Berkshire-Hathaway verglichen.

Ich möchte euch heute die Danaher Aktie näher vorstellen. In meinem Artikel möchte ich prüfen ob das Unternehmen gerade für Anleger Dividenden lohnenswert ist. Das Unternehmen Danaher-Corporation hat eine Marktkapitalisierung von fast 50 Milliarden Euro. Sie wird zudem oft mit der Warren Buffett Holding Berkshire-Hathaway verglichen.

Mich hat interessiert was dahinter steckt und ob die Danaher-Aktie wirklich die bessere ist. Ein Unterschied zu Berkshire-Hathaway-Aktie ist – bei der Danaher-Aktie gibt es eine Dividende. Diese ist leider nicht sehr hoch im Vergleich zu den erzielten Gewinnen und auch die Dividendenrendite ist nur minimal. Was allerdings sehr außergewöhnlich ist, ist die langjährige Performance der Danaher Aktie.

Was macht die Danaher Corporation?

Bei der Danaher-Corporation (WKN: 866197, ISIN: US2358511028, Symbol: DHR) handelt es sich nicht um eine Firma die ein bestimmtes Produkt herstellt oder in einer bestimmten Branche tätig ist. Vielmehr handelt es sich um ein Konglomerat, bestehend aus unzähligen Einzelunternehmen. Das Unternehmen ist nicht an allen Börsen weltweit handelbar und ist auch nicht im Dow Jones gelistet, sondern an der New Yorker Börse (Nyse) und im S&P 100.

Trotz des jahrelangen Erfolgs, ist die Danaher-Corporation immer noch ein eher unbekanntes Unternehmen. Viele Anleger kenn das Unternehmen gar nicht. Daher war es für mich gar nicht so leicht, während meiner Recherche einige Details zusammenzutragen.

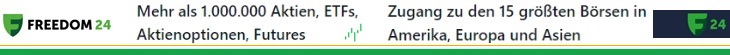

Die beiden Brüder Steve und Mitchell Rales haben 1983 die vor dem Ruin stehende Danaher-Corporation übernommen, es auf Kurs gebracht und bis heute zu einem hochprofitablen Unternehmen umgebaut. Heute sind sie noch mit ca. 12% am Unternehmen beteiligt. Die Marktkapitalisierung beträgt fast 50 Milliarden Euro. Zum Vergleich, das Konglomerat Berkshire Hathaway wird derzeit mit mehr als 366 Milliarden Euro bewertet.

Wenn dich Konglomerate interessieren, dann kann ich dir den umfassenden Artikel Konglomerate – eine sinnvolle Alternative zu Fonds & ETFs? beim Blog Vermögensanleger.de empfehlen.

Der Danaher Konzern ist heute ein sehr gut aufgestelltes Technologieunternehmen. Das Unternehmen entwickelt, fertigt und vermarktet Produkte für den Einsatz in den Bereichen Industrie, Medizin und Handel. Zur Danaher Corp. zählen heute weit mehr als 400 einzelne Unternehmen, bei denen ca. 71.000 Mitarbeiter beschäftigt sind.

Der Danaher Konzern ist heute ein sehr gut aufgestelltes Technologieunternehmen. Das Unternehmen entwickelt, fertigt und vermarktet Produkte für den Einsatz in den Bereichen Industrie, Medizin und Handel. Zur Danaher Corp. zählen heute weit mehr als 400 einzelne Unternehmen, bei denen ca. 71.000 Mitarbeiter beschäftigt sind.

Im Jahr 2016 spaltete Danaher die Bereiche Test- und Messgeräte, Industrietechnologie sowie Retail/Commercial Petroleum Plattform ab. Durch diesen Spin-Off entstand das neue Unternehmen Fortive Corporation (WKN: A2AJ0F, ISIN: US34959J1088, Symbol: FTV), welches auch nicht im Dow Jones gelistet, sondern im S&P 500 zu finden ist. An dieser Stelle möchte ich nicht weiter auf Fortive eingehen. Wenn dich dieses Unternehmen interessiert, empfehle ich dir den Artikel Unternehmensvorstellung Fortive von meinem Blogger-Kollegen Vincent von Freaky Fincance. Er hat sich umfassend mit der Fortive-Corporation beschäftigt.

Danaher Business System

Studien und Statistiken belegen, das üblicherweise 5% der Unternehmensarbeit zur Wertschöpfung beitragen und 35% der Aktivitäten eher unrentabel, aber lebensnotwendig sind. Die restlichen 60% des Unternehmens kosten dagegen nur Geld.

Das Danaher Business System versucht nun so gut es geht die 60% des Unternehmen herauszutrennen, um nur mit den profitablen 40% weiterzumachen. Der Ballast wird sozusagen abgeworfen und weiterverkauft.

Durch diese Vorgehensweise, mit dem Ziel eines stetigen Umsatz- und Gewinnwachstums, verbleiben im Danaher Konzern ausschließlich die „Filet-Stücke“ eines Unternehmens. Zudem bietet dies die Möglichkeit, ständig neue Unternehmen hinzukaufen zu können. Die Unternehmensführung ist übrigens, ähnlich wie bei Berkshire Hathaway, schlanker denje. Weniger als 50 Manager leiten den riesigen und weltweit verzweigten Konzern von Washington aus. Die Haupttätigkeitsfelder der einzelnen Unternehmen der Danaher Corporation liegen in der Gesundheits- und Umweltbranche. Klingt vielleicht etwas langweilig, hier liegt aber die Zukunft.

Kennzahlen der Danaher Aktie

Warum wird die Danaher Aktie immer wieder mit Warren Buffetts Berkshire Hathaway verglichen? Gute Frage, aber die interessante Frage ist für mich eher, wer von beiden Unternehmen eigentlich der Maßstab ist? Der bloße Blick auf die Kurse bzw. auf den Langzeitchart zeigt, dass beide ihr Geschäft verstehen und ihre Unternehmensbewertungen sukzessive steigern können. Seit Jahren, seit Jahrzehnten. Aber, wenn wir mal genauer hinschauen, dann sehen wir, dass die Danaher Corporation sogar deutlich besser abschneidet als das riesige Vehikel von Warren Buffett.

Um mehr als +5% pro Jahr, konnte die Danaher Aktie in der Vergangenheit das Ergebnis von Berkshire Hathaway outperformen. Das ist ein sehr gutes Ergebnis. Dazu muss man noch die ausgeschütteten Dividenden hinzuzählen, wenn sie auch sehr niedrig sind.

Die großen Erfolge von Warren Buffett wurden in den vergangenen Jahren immer weniger. Von einer Krise muss man nun nicht gleich sprechen, wie der Artikel Warren Buffetts Investmentstrategie steckt in der Krise suggeriert.

Es zeigt aber, dass die Größe von Berkshire Hathaway den Unternehmenserfolg lähmt. Zudem ist mir nicht bekannt, dass in den einzelnen Unternehmensteilen ein ähnliches Effizienzprogramm wie bei Danaher angewandt wird. Es scheint so, als wenn Danaher mit dem Danaher Business System genau diese +5% pro Jahr mehr rausholen kann.

Aber auch bei Danaher hat sich zuletzt die Größe eher negativ bemerkbar gemacht. Dies war mit ein Grund für die Abspaltung einiger Unternehmensteile, in das neue Unternehmen Fortive Corporation im Jahr 2016.

Anhand der nächsten Grafik, die es bei Gurufocus gibt, kann man den Wandel von Danaher auch anhand zahlreicher Kennzahlen sowie im Gesamtbild, sehr gut erkennen. Die linke Grafik ist datiert vom Februar 2015 und die rechte Grafik ist von Anfang August 2017. Zwischen den beiden Grafiken liegen somit gut zweieinhalb Jahre sowie der Spin-Off der Fortive Corporation.

Dividendenstrategie Dividenden-Alarm

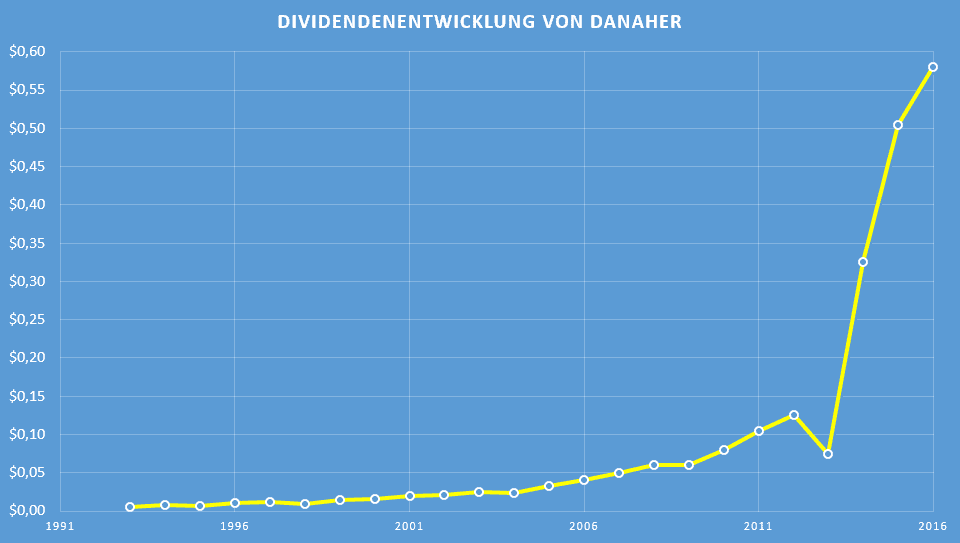

Im Gegensatz zu Berkshire Hathaway, zahlt Danaher seit vielen Jahren eine Dividende. Allerdings wurde hier wenig Wert auf eine adäquate Höhe der Dividende gelegt. Auch eine lückenlose Dividendenhistorie hatte keine Priorität.

Im Gegensatz zu Berkshire Hathaway, zahlt Danaher seit vielen Jahren eine Dividende. Allerdings wurde hier wenig Wert auf eine adäquate Höhe der Dividende gelegt. Auch eine lückenlose Dividendenhistorie hatte keine Priorität.

So gab es immer wieder vereinzelte Jahre, in denen Danaher die Dividende nicht steigern oder zumindest stabil halten konnte. Damit darf man sich nun auch nicht Dividenden Aristokrat nennen. Dabei waren alle Voraussetzungen gegeben, dieses Ziel locker zu erreichen. Ein Leichtes wäre es mindestens gewesen, wenn die Dividende all die Jahre nicht hin und wieder gesenkt worden wäre. Aber auch hier konnte Danaher, aus welchen Gründen auch immer, nicht glänzen.

Dabei wurden viele Jahrezehnte nur mininale Anteile des Gewinns (bis zu 3%) ausgeschüttet. Erst im Jahr 2014 wurde die Danaher Dividende stärker angehoben und mittlerweile werden heute 15% des Gewinns ausgeschüttet. Dies ist immer noch verhältnismäßig wenig. Bei der Dividendenrendite muss man daher auch nicht viel erwarten. Allein durch die starke Anhebung im Jahr 2014, kommt man im Schnitt der letzten 5 Jahre auf eine Dividendenrendite von 0,50%.

Das die Danaher Dividende bisher so gut wie nicht ins Gewicht fällt, zeigt auch die Grafik von Dividendenadel.de. Der Gesamtertrag inkl. Reinvestition der Dividende liegt seit 2007 nur um vier Prozentpunkte höher. Auch die Dividenden-Dynamik liefert in der Grafik keine realistischen Werte. Das sehr hohe Dividendenwachstum beruht hier einzig und allein auf der massiven Anhebung der Payout Ratio im Jahr 2014. Allein in diesem Jahr betrug das Dividendenwachstum ganze 333% und damit werden alle zurückliegend betrachteten Zeiträume stark verfälscht.

Fehlende Kontinuität

Aufgrund der unregelmäßigen Dividendenzahlungen, des starken Anstiegs des Payout Ratio im Jahr 2014 sowie der Abspaltung der Fortive Aktivitäten, können wir mit der Dividenden-Alarm Methode keine aussagekräftigen Signale ermitteln. Auch anhand weiterführender Berechnungen und Bewertungen ist es sehr schwer hier eine solide Prognose abgeben zu können. Es fehlt einfach eine langfristige Kontinuität sowie eine gehaltvolle Dividendenausschüttung.

Durch die zahlreichen Aktiensplits und auch wegen der unregelmäßigen Dividendenzahlung, gibt es ein ordentliches Auf und Ab im Chartbild sowie in den Ergebnissen unserer Berechnungen. Es führt dazu, dass die Signalwerte nicht vernünftig ermittelt werden konnten. Passt man die Werte an den Anfang des betrachteten Zeitraumes an, werden in den späteren Jahren keine Signale mehr generiert.

Bei der Danaher Aktie ist es in der Tat sehr schwer, passable Signalschwellen zu berechnen. Egal welche Konfigurationen (automatisch und manuell) man in die Berechnung übernimmt, für einen zuverlässigen Dividenden-Alarm sind die Werte leider nicht zu gebrauchen.

Mein Fazit zur Danaher Aktie

Wie verbleiben wir nun mit der Danaher Aktie? Es gibt hier mehrere Optionen. Man kann auf die Danaher Aktie in seinem Depot gänzlich verzichten oder eigene Bewertungsverfahren anwenden. Beim Dividenden-Alarm können wir die Aktie entweder rausnehmen, die Phase bis Ende 2013 unberücksichtigt lassen oder wir konzentrieren uns bis auf weiteres nur auf die letzten Jahre und hinterlegen bei der Danaher Aktie ein kürzeres Überprüfungsintevall.

Für letzteres habe ich mich bis auf Weiteres entschieden. Die Danaher Aktie bleibt weiterhin im Dividenden-Alarm und wird regelmäßig überprüft (eingestellter Workflow alle 3 Monate). Mit dem Ziel, neue und bessere Signalmarken zu berechnen.

Der zu bemessende Zeitraum ist noch sehr jung und mit der Zeit wird sich hier sicherlich ein gutes Bild ableiten lassen. Im Prinzip ist es so wie seinerzeit mit Apple. Hier wurde die Dividendenzahlung im Jahr 2012 aufgenommen und heute können wir bereits auf einen Zeitraum von 5 Jahren zurückblicken. Mit wachsender Dividenden Kontinuität werden wir bessere Signalwerte berechnen können.

Mein persönliches Resümee

Für mich persönlich kann ich zu Danaher folgendes Resümee ziehen. Die Performance von Danaher in der Vergangenheit ist außerordentlich – keine Frage. Ich bin Dividenden Investor und daher vor allem auf Dividendenerträge angewiesen. Unter diesem Aspekt ist die Danaher Aktie bisher nicht als große Leuchte aufgefallen. Weder ist die Payout Ratio akzeptabel, noch gibt es eine vernünftige Dividendenhistorie. Auch die Dividendenrendite ist mir deutlich zu gering und ich müsste bei einem Investment meinen Fokus auf ausschließlich auf Kurszuwächse legen. Damit würde die Aktie in meinem Depot eine Sonderrolle einnehmen.

Als Letztes fehlt mir hier eine solide Berechnungsgrundlage für die Ermittlung der Signalwerte. Diese begründen für mich ja grundsätzlich ein Investment in eine Aktie. Selbst wenn mir die zuvor genannten Punkten egal wären, derzeit können einfach keine vernünftigen Ergebnisse ermittelt werden um die Danaher Aktie besser einschätzen zu können. Den Aufwand, für eine einzelne Aktie in meinem Depot ein anderes Bewertungsverfahren anzuwenden, werde ich nicht betreiben.

Ich bin daher für die Zukunft sehr optimistisch, dass Danaher ein zuverlässiger Dividendenzahler wird. Solange bei mir etliche Punkte gegen ein Investment sprechen, konzentriere ich mich lieber auf die restlichen über 350 Dividenden-Alarm Aktien.

Updates zur Danaher Corporation

November 2019

nachdem man für $21,4 Mrd. das Biopharmageschäft von General Electric übernommen hat, möchte man sich nun von der Dentalsparte trennen. In einem ersten Schritt waren die Töchter Nobel Biocare, Ormco und KaVo Kerr in dem neuen Unternehmen Envista zusammengefasst und an die Börse gebracht worden. Envista erzielte im Jahr 2017 einen Umsatz von annähernd drei Milliarden Dollar und wird beschäftigt weltweit rund 12.000 Mitarbeiter; zurzeit hält Danaher noch 80,6% an Envista und möchte das nun zügig ändern. Doch weder verkauft man die Aktie einfach über die Börse oder gibt sie paketweise an institutionelle Investoren ab, noch bucht man sie den Danaher-Aktionären einfach als Spin-off in die Depots ein. Stattdessen kündigte Danaher nun einen unkonventionellen Weg an: man unterbreitet seinen Aktionären ein Angebot für einen Split-Off.

Der Unterschied zwischen Spin-Off und Split-Off

Oktober 2018

Lawrence „Larry“ Culp, ehemaliger Danaher-CEO von 2001 bis 2015, übernimmt nun bei General Electric (GE) das Steuer. In seiner Zeit als Vorstandsvorsitzender verfünffachte Lawrence Culp den Danaher-Umsatz und hob die Marktkapitalisierung an der Börse von 20 auf 50 Mrd. Dollar. Wer hofft weiterhin auf sein glückliches Händchen hofft, der sollte sich ein Investment in die General Electric Aktie (GE) überlegen. Unter dem Strich wurde zuletzt ein Quartalsverlust von 22,8 Milliarden Dollar erzielt, schreibt das Unternehmen. Höchste Zeit, dass Larry Culp das Ruder herumreißt.

Chefwechsel bei GE – John Flannery geht, Larry Culp kommt

Weitere Konglomerate

Der Dividenden-Alarm Artikel ist im Rahmen einer Zusammenarbeit verschiedener Finanzblogger entstanden. Wenn dich solche Analysen und umfangreiche Auswertungen interessieren, dann trage dich doch kostenlos in meinen Newsletter ein. Hier versende ich unregelmäßig auch exklusive Artikel an die Abonnenten.

Untenstehend findest du nun die Artikel meiner Blogger-Kollegen. Es geht um Konglomerate im allgemeinen und sie stellen dir drei weitere Konglomerate vor. Kanntest du neben Berkshire Hathaway und der Danaher-Corporation auch die Unternehmen Markel Corp., Electra Private Equity oder die Fortive Corporation?

Die Danaher-Corporation wird, ebenso wie Berkshire Hathaway als Konglomerat bezeichnet. Du möchtest wissen was Konglomerate sind? Dann empfehle ich dir den umfassenden Artikel Konglomerate – eine sinnvolle Alternative zu Fonds & ETFs? bei Marco dem Vermögensanleger.de.

Die Danaher-Corporation wird, ebenso wie Berkshire Hathaway als Konglomerat bezeichnet. Du möchtest wissen was Konglomerate sind? Dann empfehle ich dir den umfassenden Artikel Konglomerate – eine sinnvolle Alternative zu Fonds & ETFs? bei Marco dem Vermögensanleger.de.

Du meinst du kennst schon alle Konglomerate? Kennst du dann auch Electra Private Equity? Das Unternehmen ist eine britische Investmentgesellschaft, die sich auf Investitionen in private Unternehmen spezialisiert hat (Private Equity). Wenn du mehr über Electra Private Equity wissen willst, dann schau bei der Value-Akademie von Christian vorbei. In seiner Electra Private Equity Unternehmensvorstellung erfährst du alles was du über das Konglomerat wissen musst!

Du meinst du kennst schon alle Konglomerate? Kennst du dann auch Electra Private Equity? Das Unternehmen ist eine britische Investmentgesellschaft, die sich auf Investitionen in private Unternehmen spezialisiert hat (Private Equity). Wenn du mehr über Electra Private Equity wissen willst, dann schau bei der Value-Akademie von Christian vorbei. In seiner Electra Private Equity Unternehmensvorstellung erfährst du alles was du über das Konglomerat wissen musst!

Die im Jahr 2016 von der Danaher-Corporation abgespalteten Unternehmensbereiche Test- und Messgeräte, Industrietechnologie sowie Retail/Commercial Petroleum Plattform wurden durch einen Spin-Off in das Unternehmen Fortive-Corporation ausgegliedert. Wird das abgespaltete Unternehmen eine ähnliche Performance und Aktien Kurse erreichen? Wenn dich dieses Unternehmen interessiert, empfehle ich dir den Artikel Unternehmensvorstellung der Fortive Corporation von meinem Blogger-Kollegen Vincent von Freaky Fincance.

Die im Jahr 2016 von der Danaher-Corporation abgespalteten Unternehmensbereiche Test- und Messgeräte, Industrietechnologie sowie Retail/Commercial Petroleum Plattform wurden durch einen Spin-Off in das Unternehmen Fortive-Corporation ausgegliedert. Wird das abgespaltete Unternehmen eine ähnliche Performance und Aktien Kurse erreichen? Wenn dich dieses Unternehmen interessiert, empfehle ich dir den Artikel Unternehmensvorstellung der Fortive Corporation von meinem Blogger-Kollegen Vincent von Freaky Fincance.

![]() Ein weiteres Konglomerat, mit einer Marktkapitalisierung von ca. 15 Mrd. US-Dollar, ist das Unternehmen Markel. Der Hauptfokus des Unternehmens liegt im Bereich der Nischenversicherung für gewerbliche Kunden, hier vor allem die gewerblichen Haftpflichtversicherungen und Unfallversicherungen. Die Beitragsüberschüsse werden im Sinne des Value Investings investiert. Im Rahmen einer Unternehmensanalysen hat mein Kollege Florian von Investorenausbildung.de das Unternehmen Markel genauer unter die Lupe genommen.

Ein weiteres Konglomerat, mit einer Marktkapitalisierung von ca. 15 Mrd. US-Dollar, ist das Unternehmen Markel. Der Hauptfokus des Unternehmens liegt im Bereich der Nischenversicherung für gewerbliche Kunden, hier vor allem die gewerblichen Haftpflichtversicherungen und Unfallversicherungen. Die Beitragsüberschüsse werden im Sinne des Value Investings investiert. Im Rahmen einer Unternehmensanalysen hat mein Kollege Florian von Investorenausbildung.de das Unternehmen Markel genauer unter die Lupe genommen.

[…] Danaher – Die bessere Berkshire Hathaway? (Reich-mit-plan.de) […]

Sehr gute Aufbereitung!

Super wäre auch ein Register damit man die Analysen dann dem Buchstaben entsprechend leicht auffindet ;-).

DANKE!

Hallo Robert,

bisher gibt es noch nicht so viele Artikel und mit der Zeit sind sie auch nicht mehr aktuell und man müsste die dann aktuellen Gegebenheiten berücksichtigen.

Sie sollen auch nur zeigen, wie man die Dividenden-Alarm Strategie in der Praxis anwendet.

ABER: Im Menü findest du den Punkt „Artikelserien“ und dort die Artikelserie Dividenden-Alarm Strategie in der Praxis.

Ich verlinke die Artikelserie aber auch noch im Danaher Artikel. Hier sind alle bisherigen Artikel aufgelistet.

Lieben Gruß

Alex

Börsen schreibt Quartalsverlust

Umfangreicher Beitrag mit interessanten Erkenntnissen. Sitze ja schon lange am Thema Berkshire für unseren eigenen Blog dran, ist gut auch nochmal andere Perspektiven zu bekommen. ;) LG, Chris

Hallo, ein sehr schöner Podcast.

Dennoch ist ein Fehler in deinen Konglomeraten. Die Leucadia National hat sich am 23.5.2018 umbenannt und heißt jetzt Jeffries Financel Group

Danke dir für den Hinweis Manfred. Der Artikel zu den Konglomeraten ist allerdings vom Vermögensanleger.

Lieben Gruß

Alex