Im heutigen Artikel beschäftige ich mich mit der besten Aktie der Welt. Viele Dividenden-Investoren werden sie kennen und nicht wenige werden sie sicherlich auch im Depot haben. Es handelt sich um den Tabakkonzern Altria-Group. Seine Marken sind weltweit auch unter Nichtrauchern bekannt. Was viele aber nicht wissen, der Tabak Konzern verdient nicht nur mit seinen Zigarettenmarken Geld. Aber dazu im späteren Verlauf des Artikels mehr Details. Mittlerweile gibt es ein sehr umfangreiches Update am Ende des Artikels, denn ich habe meine Altria-Aktien tatsächlich verkauft!

Im heutigen Artikel beschäftige ich mich mit der besten Aktie der Welt. Viele Dividenden-Investoren werden sie kennen und nicht wenige werden sie sicherlich auch im Depot haben. Es handelt sich um den Tabakkonzern Altria-Group. Seine Marken sind weltweit auch unter Nichtrauchern bekannt. Was viele aber nicht wissen, der Tabak Konzern verdient nicht nur mit seinen Zigarettenmarken Geld. Aber dazu im späteren Verlauf des Artikels mehr Details. Mittlerweile gibt es ein sehr umfangreiches Update am Ende des Artikels, denn ich habe meine Altria-Aktien tatsächlich verkauft!

Bisherige Dividenden-Alarm Artikel

Wenn du dich für den Dividenden-Alarm Newsletter anmeldest, informiere ich dich bei weiteren und unregelmäßig erscheinenden Artikeln dieser Art. Die Anmeldung ist völlig kostenfrei und es erwarten dich zudem weitere interessante Inhalte. so kannst du dir unter anderem den Dividenden-Alarm Guide sowie zahlreiche kleine Excel-Tools herunterladen.

Du erhältst alle 14 Tage den Dividenden-Alarm Newsletter, in unregelmäßigen Abständen exklusive Artikel und du bekommst Zugang zum Download-Bereich.

Der Altria-Artikel ist Teil einer ganzen Artikelserie zum Dividenden-Alarm. In der Vergangenheit habe ich mir verschiedene Dividenden zahlende Unternehmen angeschaut, um herauszufinden wie ich mit meinem Dividenden-Alarm einen guten Einstieg finde und langfristig auch eine überdurchschnittliche Performence erzielen kann.

Der Altria-Artikel ist Teil einer ganzen Artikelserie zum Dividenden-Alarm. In der Vergangenheit habe ich mir verschiedene Dividenden zahlende Unternehmen angeschaut, um herauszufinden wie ich mit meinem Dividenden-Alarm einen guten Einstieg finde und langfristig auch eine überdurchschnittliche Performence erzielen kann.

Bisher habe ich die Aktien von Allianz, Royal Dutch Shell, Veolia, CVS Health, WW Grainger, Danaher Corporation sowie Procter & Gamble näher unter die Lupe genommen. Es lohnt sich für dich, wenn du dir die einzelnen Artikel der Artikelserie anschaust. Du lernst sehr schnell, wie der Dividenden-Alarm in der Praxis angewandt wird und welche Ergebnisse du mit dem richtigen Workflow erzielen kannst.

Das konsequente Anwenden der Dividenden-Alarm Strategie bringt den Dividenden-Alarm Mitgliedern deutliche Vorteile. Mit dem Warten auf den richtigen Zeitpunkt, sei es am Markt sowie bei einzelnen Dividenden Aktien, erzielt man langfristig gesehen hohe dreistellige Renditen, mit sehr geringem Risiko, bei minimalem Zeitaufwand.

Warum die Altria-Aktie?

Warum habe ich mich in diesem Artikel für Altria entschieden? Zum einen, weil ich Altria-Aktien seit langem in meinem Depot habe und weil es im DAX kein Unternehmen mit einer vergleichbaren Dividendenhistorie gibt. Dazu wird seit geraumer Zeit ein Dividenden-Alarm Verkaufssignal generiert.

Dies bedeutet, dass die Bewertung der Altria Aktie verhältnismäßig teuer ist. Ich stand also vor der Entscheidung, was ich mit der besten Aktie der Welt mache? Ohne eine genaue Überprüfung wollte ich sie nicht im Depot belassen.

Ich bin auf der Suche nach der Antwort auf die Frage: Hat die Altria Aktie ein Niveau erreicht, bei dem ich meine Gewinne mitnehmen kann oder besteht durchaus noch Platz, um weitere Kursgewinne erwarten zu können. Vor allem unter der Berücksichtigung weiter steigender Dividenden.

Da ich nie in eine Aktie verliebt bin, ok vielleicht ein wenig in die Disney Aktie, bin ich selbst gespannt, ob ich mit der Entscheidung leben kann, im besten Fall mich von meinen Altria-Aktien zu trennen. Warum ich das im besten Fall nenne und nicht im schlimmsten Fall, erfährst du in diesem Artikel.

Wer ist Altria und was macht Altria?

Kommen wir nun zu unserem heutigen Hauptthema. Die Altria-Aktie ist bekanntlich die beste Aktie der Welt. Mit einem Anfangskapital von 150 Euro im Jahr 1968, wäre man heute bereits Millionär. So hat es zumindest der Aktionär in seinem Artikel errechnet. Es finden sich dort aber noch weitere interessante Daten.

Kommen wir nun zu unserem heutigen Hauptthema. Die Altria-Aktie ist bekanntlich die beste Aktie der Welt. Mit einem Anfangskapital von 150 Euro im Jahr 1968, wäre man heute bereits Millionär. So hat es zumindest der Aktionär in seinem Artikel errechnet. Es finden sich dort aber noch weitere interessante Daten.

Inklusive der ausgeschütteten Dividenden, konnte man mit der Altria Aktie eine jährliche Rendite von fast 21% erzielen. Das ist ein satter Wert, vor allem wenn man all die zurückliegenden Crashphasen betrachtet.

Nicht zu unterschätzen ist auch die Problematik (aus Sicht eines Altria-Aktionärs) des seit Jahren wachsenden Nichtraucherschutzes. Offensichtlich konnte auch das, nicht wirklich die Altria Aktie aufhalten.

Die 1847 in den USA gegründete Altria Group Inc. (Börsen: NYSE: MO; WKN: 200417 / ISIN: US02209S1033) ist im Dow Jones vertreten und eine weltweit agierende Unternehmens-Gruppe. Sie ist vorwiegend im Tabak- und Nahrungsmittelgeschäft tätig. Die Altria Group selbst ist kein produzierendes Unternehmen, sondern stellt die an zahlreichen Unternehmen beteiligte Muttergesellschaft bzw. Holding dar.

Von Philip Morris zur Altria Group

2003 änderte der Hersteller von Tabakprodukten Philip Morris Companies Inc. seinen Namen in Altria Group. Dies war der erste Schritt des Konzerns sich aus dem Tabak-Geschäft zu entfernen. Während die amerikanische Altria Group heute noch zu 100% an der Philip Morris USA (z.B. Marlboro, Bucks, Chesterfield, L&M und viele mehr) beteiligt ist, wurde der weltweit größte Hersteller von Tabakprodukten (Marktanteil von 16%, 6 der 15 am meisten verkauften Marken), die Philip Morris International Inc., 2008 aus der Unternehmensgruppe herausgelöst. Daneben produziert der Konzern zahlreiche weitere Zigarettenmarken sowie mittlerweile auch E-Zigaretten.

Des Weiteren gehört der Altria Group zu 100% der führende Zigarrenhersteller John Middleton. Im Jahr 2016 hat Altria seine 27% Beteiligung am Bierbrauer SABMiller an Branchenprimus Anheuser-Busch Inbev verkauft. An dem neuen Unternehmen ist Altria dadurch mit ca. 10% beteiligt und partizipiert damit auch von den Dividendenausschüttungen. 2007 hatte sich Altria bereits von seinem 87%-tigen Anteil am weltweit zweitgrößten Nahrungsmittelproduzenten, Kraft Foods, verabschiedet.

2006 erwirtschaftete die Altria Group noch einen Umsatz von mehr als 100 Milliarden US-Dollar. Mit dem Verkauf von Philip Morris International, Kraft Foods und anderen Beteiligungen sank der Umsatz auf aktuell rund 20 Milliarden US-Dollar. Weiterhin verdient der Konzern sein Geld vor allem mit Tabakprodukten und ist an vielen Börsen (NYSE) weltweit handelbar. Ein vergleichbares Unternehmen im DAX, gibt es nicht.

Kennzahlen und Dividendenhistorie

Werfen wir einen Blick auf die allgemeinen Daten von Altria sowie die Daten des Dividenden-Alarms. In der Übersicht kann man einen ersten Eindruck von den Altria Kennzahlen erhalten. Beeindruckend ihr hier allein schon die Bewertung an der Börse mit 120 Milliarden Euro.

- ISIN: US02209S1033

- WKN: 200417

- www: Investor Relations

- News: TraderFox | boerse.de

- Dividenden: Dividend | Dividata

- Chart: 3M | 6M | 12M | 24M

- Aktienkurs: 60,06 Euro

- Bewertung an der Börse: 118,3 Mrd. EUR

- Dividende: 2,44 USD

- Intervall: quartärlich

- Ausschüttungsquote: 80,5%

- KGV: 21,16

- Eigenkapitalquote: 8,85%

- Dividendenrendite: 3,81%

Platz 3 von 5 in der Rubrik Tabak - aktuelle Rebalancing-Option:

keine - Kaufsignal: unter 38,00 Euro

- Verkaufsignal: ab 65,00 Euro

Dies ist mit ein Grund, warum ich mich der Altria Aktie widme. Auch wenn es sich um die beste Aktie der Welt handelt, so möchte ich doch mal genauer prüfen, ob ein Verkauf von meinen Altria Aktien angebracht ist und (für mich) Sinn machen könnte.

In der Übersicht auf der linken Seite findest du neben der Investor Relations Webseite auch verschiedene Webseiten wie die TraderFox Charts, zwei Dividenden-Profile sowie die News-Seiten von TraderFox und Boerse.de.

Die Daten sehen soweit gut aus. Durch die letzte Dividenden-Erhöhung hat sich die Dividendenrendite mit 3,81% bereits wieder etwas erholt. Im Tief lag sie zuletzt bei 3,22%. Mit Blick auf den 5-Jahresdurchschnitt von 4,70%, waren die 3,22% bei weitem ein sehr niedriger Wert. Historisch betrachtet war dies bei Altria sogar der niedrigste Wert seit 24 Jahren!

Im Vergleich der fünf Tabak-Aktien die der Dividenden-Alarm überwacht, belegt Altria aktuell nur den dritten Platz, was die reine Höhe der Dividendenrendite angeht.

Innerhalb der Rubrik Tabak gibt es derzeit nur eine Aktie mit einem Kaufsignal – Imperial Brands. Die höchste Dividendenrendite bietet derzeit allerdings Philip Morris.

Da es keine aktuelle Dividenden-Rebalancing Option im Tabak-Bereich gibt (Kauf vs. Verkauf), bleibt mir nur die Frage ob ich meine amerikanische Tabakaktie (wenn sie wieder ein Verkaufssignal generiert) zugunsten meiner Cash-Position und mit einem sehr guten Aktienkurs verkaufen kann.

Abschließend in diesem Absatz seht ihr noch das Dividenden-Profil von DividendenAdel.de (Dow

Jones Berechnung).

Dividenden-Alarm Kaufsignal & Verkaufssignal

Wechseln wir zur Auswertung des Dividenden-Alarms. Dessen Alarmsignale berechnen sich aufgrund der historischen Bewertung. Sobald eine Aktie das ermittelte Kaufsignal erreicht, sollte man sich damit beschäftigen, ob eine Aktie kaufenswert ist. Dafür unterzieht man jede (für einen persönlich interessante) Aktie mit einem Kaufsignal, einer genaueren Überprüfung (Kennzahlen, Entwicklung, News, Analysten …).

Umgekehrt gibt es auch immer wieder Phasen, in denen eine Aktie eine historisch gesehen hohe Bewertung aufweist. Auch diese Punkte werden vom Dividenden-Alarm berechnet und als Verkaufssignal angezeigt. Auch hier gilt, diese Indikation genau zu überprüfen und nicht blind danach zu handeln. Wie das in der Vergangenheit bei Altria aussah, zeige ich dir gleich.

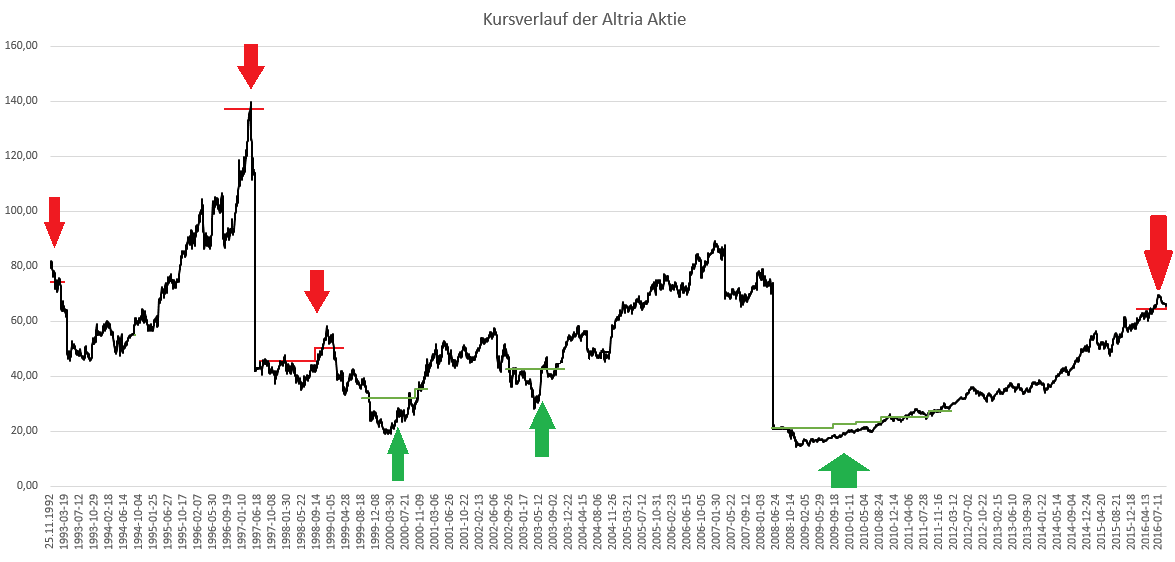

Zuletzt erzielte die Altria Aktie (im Sommer) ein Verkaufssignal. Um die Vorgehensweise des Dividenden-Alarms für diesen Artikel besser visualisieren zu können, habe ich eine neue Grafik Chart erstellt. Auch wenn diese Auswertung nur eine Momentaufnahme ist, so kannst du die im aktuell gültigen Signal-Schwellen besser erkennen.

Für die Anwendung in der Praxis nutze ich diese Grafik nicht und daher sind diese Charts auch kein Bestandteil des Dividenden-Alarms. Im Detail sagt die Grafik nicht viel aus. Da spielen die umfangreichen Daten in der Datenbank, sowie die darauf beruhenden Berechnungen eine viel größere und wichtigere Rolle. Das alles kann man aber leider nicht in einer Grafik darstellen. Aber zur Orientierung, worum es geht und was grundsätzlich gemeint ist, langt sie allemal.

Was kannst du alles in diesem Chart erkennen?

Die schwarze Linie ist der tatsächliche Kursverkauf der Altria Aktie in US-Dollar. Beginnend im Jahr 1992 bis heute im Jahr 2016. Insgesamt sind dies 24 Jahre mit fast 6.000 qualifizierten Datensätzen.

Die Vielzahl der Datensätze sowie deren Qualität, bieten die Möglichkeit genauerer Simulationen. Die vermeintlichen „Kurs-Abstürze“ in den Jahren 1997 sowie 2008 sind auf Aktiensplits zurückzuführen und müssen uns an dieser Stelle nicht weiter stören. In den Berechnungen der Signal-Schwellen werden die Aktien-Splits entsprechend berücksichtigt.

Zusätzlich zum Kursverlauf der Aktie habe ich weitere Informationen abgebildet. Die rote Linie zeigt die Verlaufskurve der aktuell gültigen Verkaufssignale an und die grüne Linie die heutigen Kaufsignale. Ein Signal wird erst aktiv, wenn der schwarze Aktienkurs eine der beiden Linien durchbricht.

Ziel der Dividenden-Alarm Strategie ist es, so genau wie möglich die Signalphasen zu erkennen und von ihnen zu partizipieren. Daher ist es um so wichtiger, dass jedes Signal hinterfragt und überpfüft wird. Um die Intensität eines Signals besser erkennen zu können, wird in den wöchentlichen Auswertungen die Signal-Stärke mit angezeigt.

Historie der Kaufsignale und Verkaufssignale

Des Weiteren findest du im Diagramm rote und grüne Pfeile. Rote Pfeile zeigen ein aktiviertes Verkaufssignal an und die grünen Pfeile ein aktiviertes Kaufsignal.

Insgesamt gab es in den letzten 24 Jahren 4 Verkaufssignale sowie 3 Kaufsignale. Genaugenommen hätte man seit dem Jahr 2000 drei Mal die Möglichkeit gehabt (2000, 2003 und 2008 …) sich Altria ins Depot zu legen oder jedes Mal seine Position ein wenig aufzustocken. Jede einzelne Kaufphase dauerte zahlreiche Monate und man musste nichts überstürzen.

Die Gesamtanzahl der Signale innerhalb der letzten 24 Jahre reicht mir persönlich aus, um Altria ab und an mal aufzustocken oder auch zu veräußern. Vielmehr Transaktionen müssen es fast schon gar nicht sein. Wir wollen ja langfristig investieren und nicht traden.

Im Jahr 1998 gab es das letzte Verkaufssignal. Erst jetzt im Jahr 2016 wird nach 18 Jahren wieder ein Verkaufssignal generiert. Man erkennt im Chart auch sehr gut, dass die ermittelten Verkaufssignale nie lange aktiv waren, im Vergleich zu den Kaufsignalen. Für mich ist es daher eine Überlegung wert, ob ein Verkauf meiner Altria Aktien sinnvoll wäre.

Wie wird es bei Altria weitergehen?

Kurz und knapp: Auch ich weiß es nicht. Ich kann mir nur die Vergangenheit & Gegenwart anschauen und daraus meine Schlüsse ziehen. Das Dividendenwachstum hat zuletzt nachgelassen, dennoch erhöht Altria im Schnitt seine Dividende immer noch um ca. 8% pro Jahr und dies bei einer hohen Pay-Out Ratio von aktuell 81%.

Mir fällt auch auf, dass der Aktienkurs nach dem ersten und dem zweiten Verkaufssignal stark gefallen ist. Hier muss man zudem beachten, dass das dritte Verkaufssignal praktisch zum zweiten Verkaufssignal zählt. Denn nur durch den Aktien-Split, sieht es so aus, als wären es zwei Verkaufssignale. Wenn man beide Linien zusammenführen würde, wäre es ein langes zweites Verkaufssignal.

Wie wird sich die Altria Aktie nun nach dem aktuellen Verkaufssignal (4. roter Pfeil) verhalten?

Eine Frage, die man sich an dieser Stelle ehrlicher Weise stellen muss, ist: Wohin soll der Aktienkurs noch laufen? Anhand der bisherigen Verkaufssignale kann man sehr gut sehen, dass die Bewertungsniveaus nie groß (weiter) ausgereizt wurden. Und heute im Jahr 2016 ist die Altria Aktie bereits sehr weit (für ihre Verhältnisse) in das Verkaufssignal gelaufen. Vergleichbar wäre diese Situation mit dem 1. Verkaufssignal.

Damals, im Jahr 1992, erzielte die Aktie nur 7 Tage lang eine ähnliche Bewertung, wie zuletzt. Nur durch die Anhebung der Dividende auf 0,61 US$ wurde das Verkaufssignal deaktiviert. Das aktuelle Verkaufssignal wird wieder aktiviert, sobald der Aktienkurs die 65 Euro Marke übersteigt.

Wohin soll der Aktienkurs steigen?

Oder anders formuliert: Wie weit soll die Dividendenrendite noch sinken? Auch die üblichen Kennzahlen zeigen ein ähnliches gesättigten Bild von Altria.

NIE, bis auf das Jahr 1992 und dort auch nur für 7 Tage, konnte Altria eine höhere Bewertung nach der Methode des Dividenden-Alarms erzielen. Dazu möchte ich noch anmerken, dass es damals noch keine so rigorosen Nichtrauchergesetze gab und es mussten keine Innovationen, wie E-Zigaretten, auf den Markt gebracht werden.

Wer der Meinung ist, die Bewertung von Altria hat noch einen Aufschlag verdient, der muss auf Aktien Kurse warten die der Markt (unter Berücksichtigung der aktuellen Bewertung) in den letzten 24 Jahren nicht bereit war für die Altria Aktie zu bezahlen!

Nach meiner Ansicht, kann die weitere Bewertung von Altria maximal stagnieren. Da ich kein deutliches Gewinnwachstum sehe, dürften auch zukünftige Dividendenanhebungen nur moderat ausfallen und mit einer höheren Payou-Ratio einhergehen. Allein dadurch sehe ich nur ein geringes Potential beim Aktienkurs.

Wie gehe ich nun vor?

Für mich steht fest: Ich werde die Reißleine ziehen und meine Altria Aktien verkaufen. Mit einer hohen Payout Ratio und einer historisch hohen Bewertung habe ich dabei auch kein schlechtes Gefühl. Ich werde der Aktie nicht hinterhertrauern, denn mir geht es immer nur um mein angelegtes Kapital.

Zudem ist der Dollar derzeit sehr stark und der US-Markt steht am Allzeithoch. Es gibt für mich einfach viel mehr Argumente für einen Verkauf, als zwanghaft an dem Investment festzuhalten. Ich muss und will auch nicht wie Buy&Hold Anleger kommende Tiefphasen aussitzen.

Es macht für mich eben mehr Sinn, mein Kapital in eine Aktie zu investieren die sich genau in einer entgegengesetzten Situation befindet. Ich suche nach antizyklischen Optionen und dies entspricht nun mal jetzt einem Verkauf von Altria und dem Kauf einer unterbewerteten Aktie. Sei es heute oder wenn der Dividenden-Alarm Indikator eine Kaufphase ermittelt hat.

Meine in diesem Artikel dargestellte Vorgehensweise und Entscheidungsfindung betrifft ausschließlich die Altria Aktie und deren ganz eigene Situation zum Zeitpunkt der Artikelerstellung. Dies gilt nicht automatisch für alle anderen US-Aktien oder andere Dividenden Aktien mit einem Verkaufssignal. Jedes einzelne Investment sollte bei einer Signalgenerierung immer genauestens unter die Lupe genommen werden.

Selbst wenn ich mich für einen britischen Öl-Wert mit guter Dividendenhistorie entscheiden würde, hätte ich durchaus die Option auf eine Verdopplung meines Netto-Dividenden-Ertrags und dazu den Einstieg an einem langfristigen Tiefpunkt.

Aber um einen Kauf soll es mir im Moment nicht gehen. Dieser wäre für mich nur interessant, wenn jetzt, während der neutralen Marktphase im Dividenden-Alarm Indikator und innerhalb der gleichen Branche, ein Unternehmen ein Kaufsignal generiert. Da es diese Rebalancing Option aktuell nicht gibt, wird durch den Verkauf meine Cash-Position gestärkt.

Verkauf meiner Altria-Aktie

Zuerst muss ich mich allerdings noch um den Verkauf von Altria kümmern. Hier interessiert es mich, wie viel ich aus dem Aktienkurs noch herausholen kann und welchen Spielraum ich habe. Ich gebe meine Aktien nur her, wenn ich einen guten Bonus rausholen kann. Wie hoch dieser ausfallen kann, gilt es nun zu ermitteln.

Dazu ist ein Blick in die Vergangenheit nötig.

– Wann ist der nächste Zeitpunkt, an dem das Unternehmen seine Dividende bekanntgibt?

– Um wie viel Prozent hat das Unternehmen bisher im Schnitt seine Dividende angehoben?

– Was schätzen die Analysten, wie hoch die nächste Dividendenerhöhung ausfallen wird?

Alle drei Fragen können schnell und leicht beantwortet werden

Die letzten 4 ausgeschütteten Dividendenzahlung betrugen 0,56 US$ und zuletzt hat Altria bereits eine Erhöhung der Dividende auf 0,61 US$ bekanntgegeben. Es war die 50. Anhebung in den letzten 47 Jahren.

Somit ist aber auch klar, dass es nun wieder ein ganzes Jahr dauern wird, bis es zur nächsten (möglichen) Dividendenanhebung kommt. Auch hier gehe ich ganz normal davon aus, dass Altria seine Dividendenhistorie fortführt und erneut seine Ausschüttung anhebt.

Wie bereits in diesem Artikel erwähnt, rechne ich mit einer durchschnittlichen Erhöhung der Dividende von 8% auf 0,6588 US$ im Quartal und somit auf eine Gesamtausschüttung von 2,64 US$ im Jahr.

Der Analysten-Konsens ging zuletzt von einer Erhöhung auf nur 2,37 US$ aus. Die 0,61 US$ im Quartal machen in Summe aber bereits 2,44 US$ aus. Im folgenden Jahr rechnen die Analysten wieder mit einer Anhebung die sogar größer als 8% betragen soll.

Der Stand der Grafik ist vor der letzten Dividendenanhebung und vom Portal TraderFox.com Seite.

Wenn ich jetzt dem Markt unterstelle, dass er auch weiterhin bereit ist die Altria Aktie mit aktueller Bewertung zu handeln, dann ergibt sich für mich folgendes Szenario. In den Dividenden-Alarm Auswertungen (Verkaufssignal) tauchte Altria ab einem Aktienkurs von 65 US-Dollar auf (Dividendenrendite von 3,50%). Dazu habe ich mir anhand des letzten Höchstkurses die niedrigste Dividendenrendite ausgerechnet. Dies waren 3,23% am 11. Juli 2016. Somit ergibt sich für mich folgende Handelsrange.

Mein Verkaufsszenario

Aktienkurse mit aktueller Dividende von 0,61 USD im Quartal …

… bei einer Dividendenrendite von 3,50%: 69,71 USD

… bei einer Dividendenrendite von 3,23%: 75,54 USD

Aktienkurse inklusive nächster Dividendenerhöhung auf 0,6588 USD im Quartal …

… bei einer Dividendenrendite von 3,50%: 75,29 USD

… bei einer Dividendenrendite von 3,23%: 81,59 USD

Nun habe mir errechnet, welche Aktienkurse mit der aktuellen Dividendenerhöhung sowie der nächsten Erhöhung möglich wären. In einer Zahl (fett markiert) kann ich dies bei gut 75 US-Dollar festmachen.

Zu diesem Kurs wäre ich bereit meine Aktien zu verkaufen bzw. dies soll mein Minimum-Verkaufskurs sein. Dieser beinhaltet die aktuelle hohe Bewertung und unterstellt bereits die die nächste Dividendenerhöhung. Der Aktienkurs bietet mir somit noch ein Potential von mindestens 14%.

Erst wenn dieser Aktienkurs erreicht wird, werde ich meine Verkaufsorder in den Markt legen und diese mit einem Stop Loss absichern. Bei weiter steigenden Kursen, würde ich sukzessive meinen Stop Loss nachziehen. Alternativ bietet sich hier auch eine Trailing Stop Order an. Diese zieht den Stop Loss bei steigenden Kursen automatisch in einem vorgegebenen Abstand weiter mit nach oben. Dazu habe ich bereits einen hier im Blog veröffentlichten Artikel geschrieben, in dem ich dir genau erkläre was ein Trailing Stop ist und wie er in der Praxis funktioniert.

Zu guter Letzt bleibt die Überlegung, was passiert, wenn die Altria Aktie mein vorgegebenes Kursniveau von mindestens 75 USD nicht erreicht? Ja, dann bleiben die Aktien ganz normal in meinem Depot. Und so lang die Aktie weiterhin ein Verkaufssignal generiert, beobachte ich nur die weitere Entwicklung. Mein Ziel ist es nicht, auf Teufel komm raus, jede Aktie mit Verkaufssignal sofort zu verkaufen. Erst bei einem außerordentlichen Kursaufschlag wäre ich dazu bereit.

Warten auf die Übertreibungsphase

Um solche hochgesteckten Kursziele zu erreichen, bedarf es in der Regel immer einer gewissen Übertreibungsphase. Entweder am Gesamtmarkt oder auch in einzelnen Branchen oder Einzeltiteln. Sollte es dann wirklich mal dazu kommen, dass derartig überzogene Kurse erreicht werden und mein Verkaufsziel erreicht wird, dann habe ich meine Aktien zu einem sehr hohen Preis verkauft.

Zum Thema, wie ich während Kaufphasen und Verkaufsphasen oder auch während der neutralen Phase des Dividenden-Alarm Indikators vorgehe, habe ich bereits meine drei umfangreichen Workflows hier im Blog veröffentlicht. Dazu stelle ich dir jeweils eine Excel-Datei zur Verfügung, mit der du die Signal Aktien besser überprüfen kannst.

Mich würde interessieren, wie du bei der Altria Aktie verfahren würdest. Bist du ein typischer Buy&Hold Anleger oder nimmst du die antizyklischen Chancen wahr und sicherst dir auch mal die aufgelaufenen Gewinne? Deine Vorgehensweise ist auch für mich interessant, denn ich bin immer damit beschäftigt meinen Workflow zu optimieren.

Und sollte dir dieser Artikel oder aber auch die anderen Artikel dieser Artikelserie zum Dividenden-Alarm gefallen haben, dann würde ich mich sehr freuen, wenn du in Zukunft mit Hilfe des Dividenden-Alarms dein Dividenden-Depot systematisch und antizyklisch aufstellst.

Ich helfe dir gern dabei.

Verkaufsupdate

Im Grunde ist es gekommen wie in meinem Artikel prognostiziert. Mein Zielkurs wurde erreicht, ich habe wie im Artikel beschrieben meinen Trailing-Stop bei 75 USD ins System gelegt und wurde nach einigen Tagen zu einem höheren Kurs ausgestoppt.

Ich habe mich von meinen sehr hoch bewerteten Altria Aktien verabschiedet. Rückwirkend betrachtet sogar am Top! Damit kann ich sehr gut leben und werde mein Geld nun wieder in unterbewertete Aktien investieren.

Trailing Stop: 70,50 Euro

Verkaufskurs: 71,213 Euro

Zuletzt gab es einige Tubulenzen bei Tabak-Aktien. Die FDA-Pläne für Nikotin in Zigaretten belasten die Aktienkurse der Tabakkonzerne. Auch die Altria Aktie konnte sich dem nicht entziehen. Zuletzt stürzte der Aktienkurs von 63 Euro auf 55 Euro ab. Sehr ärgerlich, wenn man über Nacht vom Kurssturz überrascht wurde. Dabei hat die Aktie bereits in den Monaten davor einiges an Wert eingebüßt und dies kam (für mich zumindest) weniger überraschend, denn die Luft für weiteres Kurspotential war praktisch sehr dünn.

Dividenden-Alarm und Trailing Stop Order

Warum wäre dir das mit Hilfe des Dividenden-Alarms nicht passiert? Schau dir meinen Screenshot an. Hier siehst du die Orderabrechnung meiner Altria-Aktien. Bereits im März 2017 habe ich meine Altria Aktien für 71,213 Euro verkauft!

Ganz automatisch mittels Trailing Stop Order. Warum habe ich das gemacht? Habe ich von den FDA-Plänen gewußt? Nein, natürlich nicht. Im März war das überhaupt kein Thema. Im Gegenteil, die Altria Aktie schwelgte im Friede, Freude, Eierkuchenland. Historisch hoch bewertet stand sie oben am Himmel und bis hinter den Horizont gabe es keine Anzeichen von dunklen Wolken. … und dennoch habe ich mich von ihnen getrennt!

Allein die Tatsache, dass sich die Aktie nach der Dividenden-Alarm Methode auf einem historischen Hoch der letzten Jahrzehnte befand, reichte mir um meine aufgelaufenen Gewinne im vierstelligen Euro Bereich zu versilbern. Ganz ohne Emotionen und unter rein sachlicher Betrachtung.

Dabei generierte die Altria-Aktie bereits Wochen vor meinem Verkauf ein Dividenden-Alarm Verkaufssignal. Wie hier im Artikel beschrieben, will ich meine Aktien aber immer nur mit einem Bonus verkaufen. Daher habe ich auf meinen ermittelten Verkaufskurs gewartet und dann meine Aktien verkauft.

Wenn wir den Absturz durch die FDA-News mal unbeachtet lassen. Selbst in den Monaten davor, also nach meinem Verkauf am Top, hat die Aktie bereits bis in den Bereich von 62 Euro korrigiert. Allein hier konnte ich mir schon gute 9 Euro je Aktie an Wertverlust ersparen. Weitere 7 Euro wurden dann durch den FDA-Absturz verbrannt.

Lohnt sich der Aufwand?

Jetzt sagen viele, dass holt die Aktie wieder auf. Klar, irgendwann. Aber aktuell hat die Aktie seit meinem Verkauf im März, ganze 7,5 Jahresdividenden verbrannt! Wenn man sieht, wie viele Anleger einzelnen Quartals- oder auch Jahresdividenden hinterherjagen, sind (fast) 8 Jahresdividenden eine ordentliche Leistung.

Wenn ich bei der nächsten Kaufphase in eine Aktie investiere, die dann vielleicht soweit zurückgekommen ist, dass der niedrige Einstieg auch gut 8 Jahresdividenden Ersparnis einbringt. Dann hat mir meine Kapitalumschichtung in Summe einen Vorteil von 16 Jahresdividenden gebracht. Da lohnt es sich durchaus auch mal 2 Jahre (= 2 Jahresdividenden) auf eine solche günstige Gelegenheit zu warten. Schau dir den Chart an, ich habe dir alle markanten Punkte eingezeichnet.

Meinen automatisch generierten Verkauf ganz oben. Dann der langsam abbröckelnde Kursverlauf bis hin zum Kursabsturz durch die FDA-Meldung. Stand heute, liegt die Altria-Aktie ruhig in der neutralen Zone. Es zwingt sich nun kein Verkauf mehr auf und ein Kaufniveau ist auch noch weit entfernt.

Wie damals, weiß ich auch heute nicht, wie es mit dem Marlboro-Konzern weitergeht. Das muss ich aber auch gar nicht wissen, denn nun habe ich sie nicht mehr im Depot. Ich bin mir aber sicher, dass sie das zuletzt sehr hohe Niveau (Bewertung nicht Aktienkurs) nicht so schnell erreichen wird. Und je länger dies nicht passiert, desto besser für die Dividenden-Alarm Strategie. Denn das frei gewordene Kapital kann so in unterbewertete Aktien investiert werden und dort deutlich bessere Wertzuwächse generieren. Siehe Beispiel oberhalb des letzten Chartbildes.

Damit die Altria Aktie wieder in meinem Depot landet, muss auch sie wieder eine günstige Bewertungen erreichen. Wenn es irgendwann mal so weit ist, werde ich den Zeitpunkt mit Hilfe des Dividenden-Alarms nicht verpassen. Garantiert! Solange konzentriere ich mich auf die unzähligen anderen Aktien, die historisch günstig bewertet sind und zum Einstieg locken.

Hast du Altria-Aktien im Depot?

Wie hast du die Situation Anfang des Jahres eingeschätzt? Bist du ein typischer Buy & Hold Anleger der nie verkauft und Kursverluste aussitzt? Oder bist du gar einer der vielen Anleger, welche die Altria-Aktie gerade in den letzten Monaten überhaupt erst gekauft haben? Warum? Was war der Grund dafür? Hast du die Aktie gekauft, weil man Aktien langfristig gesehen immer kaufen kann und soll? Hast du die Aktie bewertet ob sie teuer oder günstig ist und bist zu dem Entschluss gekommen, dass sie günstig war? Oder wußtest du, dass die Altria-Aktie teuer war und hast sie dennoch gekauft?

All diese Annahmen, sind mir in den letzten Monaten, seit der Veröffentlichung dieses Altria-Artikels, durch andere Anleger begegnet. Die meisten irrationalen Entscheidungen kann ich bis heute nicht nachvollziehen. Da viele Anleger ihre Entscheidungen aber auch nicht nachvollziehbar begründen können, beruhigt mich das dann doch ein wenig.

Mir soll es im Grunde auch egal sein wie andere Anleger ihr Geld anlegen. Ich möchte mit solchen Updates ein wenig provozieren. Ich möchte erreichen, dass ihr euch und eure Anlagestrategie hinterfragt und optimiert. Damit meine ich die Anlagestrategie, die ihr tatsächlich praktiziert und nicht die, von der ihr oft nur redet.

Updates:

In diesem Absatz werde ich mit der Zeit alle relevanten Update zur Altria-Aktie erfassen. Solltet ihr interessante Details finden, dann schreibt sie mir bitte inklusive Quellenangabe.

21.08. 2021

Altria Group earnings in Juni 2021 beträgt 1,23 Gewinn je Aktie. Quelle Nasdaq.com

30.10. 2020

Altria muss erneut wegen E-Zigarettenhersteller Juul Milliarden abschreiben

In Summe hat der Marlboro Hersteller simit 11,2 Milliarden US-Dollar auf sein einst fast 13 Milliarden Dollar schweren Anteil von 35 Prozent an Juul abgeschrieben.

31.01. 2020

Howard Willard: Chef von Marlboro-Konzern Altria tritt zurück

Der Marlboro-Hersteller Altria stellt einen neuen Konzernchef vor. Der bisherige Vorstandsvorsitzende und Chef Howard Willard hatte sich mit dem Coronavirus infiziert und tritt zurück. Allerdings stand er wegen eines umstrittenen Milliardeninvestments ohnehin schon stark in der Kritik.

31.01. 2020

ROUNDUP/Milliardengrab: E-Zigarettenfirma Juul belastet Marlboro-Konzern

RICHMOND (dpa-AFX) – Die Beteiligung am umstrittenen E-Zigarettenhersteller Juul wird für den US-Tabakriesen Altria (Marlboro) zu einem immer teureren Debakel. Im vierten Quartal schrieb der Konzern laut Mitteilung vom Donnerstag weitere 4,1 Milliarden Dollar (3,7 Mrd Euro) auf das Investment Juul ab. Zuvor hatte Altria den Wert der Juul Beteiligung bereits um 4,5 Milliarden Dollar nach unten korrigiert.

27.11.2019

Geschäft mit E-Zigaretten enttäuscht British American Tobacco

LONDON (dpa-AFX) – Das Geschäft mit E-Zigaretten läuft beim Tabakkonzern British American Tobacco (BAT) schlechter als erwartet. In den vergangenen Wochen wurde immer wieder über Todesfälle in den USA berichtet, die in Zusammenhang mit E-Zigaretten stehen sollen. Nun schwäche sich der Markt ab – das bekomme nun auch BAT zu spüren, teilte der Tabakhersteller am Mittwoch in London mit.

11.10.2018

Cannabis – Tabak König greift nach Cannabis Aphria

Marlboro Chef will das Portfolio künftig mit Cannabis erweitern. Nach Angaben von The Globe and Mail sei der US-Konzern vorerst an einem kleinen Anteil an Aphria interessiert, der langfristig in einen Mehrheitsanteil übergehen soll. Die Aphria Aktien schoss umgehend +15% in die Höhe und führten damit den Cannabis Sektor an.

[…] Wann ich meine Altria-Aktie verkaufen würde […]

Zeit für ein Update?

Attraktive Bewertung nun, gute Dividendenrendite,…

Hallo Michael,

mittlerweile würde sich das sicherlich anbieten. Der Verlauf seit meinem Verkauf war ja praktisch mustergültig.

Allerdings muss ich auch sagen, dass Tabakaktien für mich kein Investment mehr sind. Die Erfolge in der Vergangenheit werden so leicht nicht zu wiederholen sein. An zu vielen Fronten bekommen die Konzerne Gegenwind.

Für mich macht es daher mehr Sinn, mich dem Thema Gesundheit zu widmen und mir dort interessante Investments zu suchen.

Update 2021 ist da.

Gruß

Alex

Hallo Alex,

in wie weit betrachtest Du die Abgeltungssteuer bei Deinen Überlegungen? Immerhin sinkt das zu investierende Kapital nach jedem Verkauf mit Gewinn.

Gruß,

Martin

Hallo Martin,

steuerliche Punkte spielen bei mir keine Rolle.

Für mich ist entscheidend, ob eine Aktie teuer oder günstig ist.

Gerade am Beispiel von Altria sieht man ja sehr gut, dass die Steuerbelastung beim Gewinn nur marginal ist im Vergleich zum Kursverlust in den folgenden Monaten.

Mir sind dann (um die Steuer geschmälerte) Gewinne sicherer, als bei teuren Aktien zuzuschauen, wie meine Buchverluste anwachsen.

Gruß

Alex