Langfristig orientierte Investoren lieben Kontinuität und Verlässlichkeit. Wer hier nach Qualitätsaktien sucht, kommt an Witwen- und Waisenpapieren, sogenannten Dividenden Aristokraten , nicht vorbei.

Langfristig orientierte Investoren lieben Kontinuität und Verlässlichkeit. Wer hier nach Qualitätsaktien sucht, kommt an Witwen- und Waisenpapieren, sogenannten Dividenden Aristokraten , nicht vorbei.

In meinem Alltag begegne ich oft Investoren, die eher nach der schnellen Rendite suchen. Kurszuwächse und auch Dividenden können gar nicht schnell genug in unrealistische Höhen steigen. Lieber in wenigen Tagen und Wochen mit etwas Glück schnelle 40% mitgenommen, als kontinuierliche und langweilige 10% pro Jahr zu erzielen. Dabei besagt ja ein bekanntes Sprichwort Steter Tropfen höhlt den Stein. Gerade am Kapitalmarkt bedeutet dies zuverlässige Renditen und mit langfristiger Betrachtung auch ein solides Vermögenswachstum. Im heutigen Artikel möchte ich euch daher Dividenden Aristokraten etwas näher bringen.

Seit ich an der Börse als Anleger unterwegs bin und mich auf wirklich langfristig ausgerichtete Investments konzentriere, erziele ich Jahr für Jahr eine überdurchschnittliche Rendite. Mit ein Grund dafür ist meine Fokussierung auf unterbewertete Märkte und Aktien. Was in erster Linie ein deutlich geringeres Risiko bei deutlich höheren Chancen bedeutet. Wer jetzt noch darauf achtet, sich Qualitätsaktien ins Depot zu legen, dem sein Depot dürfte ein Selbstläufer werden.

Was sind Dividenden-Aristokraten?

Es gibt Unternehmen die keine Dividende ausschütten und welche die unregelmäßig Anleger an einer Gewinn Ausschüttung teilhaben lassen. Sobald bei der Dividendenzahlung eine gewisse Regelmäßigkeit entsteht (Zeitraum: Dividende wird erhöht 1x im Jahr), rücken solche Aktien in unseren Fokus und wir können sie sehr gut gruppieren.

So gibt es Unternehmen die ihre Dividende in den letzten 9 Jahren jedes Jahr erhöht haben. Genannt werden sie Dividenden Challengers. Wer es schafft seine Dividende bis zu 24 Jahre lang jedes Jahr anzuheben, der landet in der Kategorie Dividenden Contender. Nur wer mindestens 25 Jahre lang und länger seine Dividende Jahr um Jahr anheben konnte, wird von den Investoren als Dividenden-Aristokraten geadelt. Ein herausragendes Beispiel ist hier das Unternehmen Johnson & Johnson. Mit Unternehmen die in der Lage sind, seit vielen Jahrzehnten kontinuierlich ihre Gewinnausschüttung anzuheben, möchte ich mich heute etwas intensiver beschäftigen.

Nicht weniger qualitativ sind die Ausschüttungen von Unternehmen, welche ihre Dividende seit vielen Jahrzehnten nicht gesenkt haben. Ein besonderes Beispiel war bis zuletzt das Unternehmen Royal Dutch Shell. Seit 1945 gab es keine Dividendenkürzung. Erst im Jahr 2020, im Zuge der Corona-Krise, war Royal Dutch Shell am 30. April 2020 gezwungen die Dividende zu reduzieren. Gerade das Jahr 2020 wird auch beim Thema Dividende in die Geschichte eingehen. Nahezu 30% der Unternehmen mussten hier kürzen oder streichen. Aber darum soll es an dieser Stelle heute nicht gehen.

Nicht weniger qualitativ sind die Ausschüttungen von Unternehmen, welche ihre Dividende seit vielen Jahrzehnten nicht gesenkt haben. Ein besonderes Beispiel war bis zuletzt das Unternehmen Royal Dutch Shell. Seit 1945 gab es keine Dividendenkürzung. Erst im Jahr 2020, im Zuge der Corona-Krise, war Royal Dutch Shell am 30. April 2020 gezwungen die Dividende zu reduzieren. Gerade das Jahr 2020 wird auch beim Thema Dividende in die Geschichte eingehen. Nahezu 30% der Unternehmen mussten hier kürzen oder streichen. Aber darum soll es an dieser Stelle heute nicht gehen.

Der Dividenden-Alarm überwacht eine Vielzahl von Dividenden-Aristokraten und bietet so die Möglichkeit das eigene Portfolio mit Qualitätsaktien anzureichern. Wer also speziell nach Aristokraten sucht, findet die aktuelle Auflistung der Unternehmen in der Liste der überwachten Aktien. Gekennzeichnet sind sie mit einem *. Die aktuellen Werte habe ich dir in der folgenden Tabelle (Stand: September 2019) aufgelistet.

| Name | Branche | Land | ISIN |

|---|---|---|---|

| 3M Company * | Industrie | US1 | US88579Y1010 |

| A.O. Smith * | Wasser | US1 | US8318652091 |

| Abbott Laboratories * | Pharma | US1 | US0028241000 |

| AbbVie * | Pharma | US1 | US00287Y1091 |

| Aflac * | Versicherung | US1 | US0010551028 |

| Air Products & Chemicals * | Chemie | US1 | US0091581068 |

| Albemarle * | Chemie | US1 | US0126531013 |

| Amcor * | Industrie | US1 | AU000000AMC4 |

| Archer Daniels Midland * | Agrar | US1 | US0394831020 |

| AT&T * | Telekom | US1 | US00206R1023 |

| Atmos Energy * | Energie | US1 | US0495601058 |

| Automatic Data Processing * | Dienstleistung | US1 | US0530151036 |

| Becton Dickinson * | Medizin | US1 | US0758871091 |

| Brown-Forman B * | Getraenke | US1 | US1156372096 |

| Cardinal Health * | Pharma | US1 | US14149Y1082 |

| Carlisle * | Industrie | US1 | US1423391002 |

| Caterpillar * | Bau | US1 | US1491231015 |

| Chevron * | Oel & Gas | US1 | US1667641005 |

| Cincinnati Financial * | Versicherung | US1 | US1720621010 |

| Cintas * | Textil | US1 | US1729081059 |

| Clorox * | Chemie | US1 | US1890541097 |

| Coca-Cola * | Getraenke | US1 | US1912161007 |

| Colgate Palmolive * | Konsum | US1 | US1941621039 |

| Consolidated Edison * | Energie | US1 | US2091151041 |

| Dover * | Industrie | US1 | US2600031080 |

| Ecolab * | Konsum | US1 | US2788651006 |

| Emerson Electric * | Industrie | US1 | US2910111044 |

| Exxon Mobil * | Oel & Gas | US1 | US30231G1022 |

| Franklin Resources * | Finanzen | US1 | US3546131018 |

| Fresenius SE * | Medizin | DE1 | DE0005785604 |

| Genuine Parts * | Auto | US1 | US3724601055 |

| Helmerich & Payne * | Oel & Gas | US1 | US4234521015 |

| Hormel Foods * | Lebensmittel | US1 | US4404521001 |

| Illinois Tool Works * | Industrie | US1 | US4523081093 |

| Johnson & Johnson * | Pharma | US1 | US4781601046 |

| Kerry Group * | Lebensmittel | GB1 | IE0004906560 |

| Kimberly-Clark * | Konsum | US1 | US4943681035 |

| Lancaster Colony * | Lebensmittel | US1 | US5138471033 |

| Leggett & Platt * | Industrie | US1 | US5246601075 |

| Loreal * | Konsum | FR1 | FR0000120321 |

| Lowe s Companies * | Handel | US1 | US5486611073 |

| McCormick * | Lebensmittel | US1 | US5797802064 |

| McDonalds * | Restaurant | US1 | US5801351017 |

| Medtronic * | Medizin | US1 | IE00BTN1Y115 |

| Nordson * | Industrie | US1 | US6556631025 |

| Nucor * | Rohstoffe | US1 | US6703461052 |

| Old Republic Int. * | Versicherung | US1 | US6802231042 |

| Pentair * | Industrie | US1 | IE00BLS09M33 |

| PepsiCo * | Getraenke | US1 | US7134481081 |

| PPG Industries * | Industrie | US1 | US6935061076 |

| Procter & Gamble * | Konsum | US1 | US7427181091 |

| Roche * | Pharma | CH1 | CH0012032113 |

| Roper Technologies * | Industrie | US1 | US7766961061 |

| RPM International * | Industrie | US1 | US7496851038 |

| Sanofi * | Pharma | FR1 | FR0000120578 |

| Sherwin Williams * | Chemie | US1 | US8243481061 |

| Sonoco * | Industrie | US1 | US8354951027 |

| Stanley Black & Decker * | Bau | US1 | US8545021011 |

| Sysco * | Lebensmittel | US1 | US8718291078 |

| T. Rowe Price * | Finanzen | US1 | US74144T1088 |

| Target * | Handel | US1 | US87612E1064 |

| Unilever * | Lebensmittel | NL1 | NL0000388619 |

| V.F. Corp * | Textil | US1 | US9182041080 |

| Walgreens Boots Alliance * | Pharma | US1 | US9314271084 |

| Walmart * | Handel | US1 | US9311421039 |

| WW Grainger * | Industrie | US1 | US3848021040 |

Was qualifiziert einen Titel zum Dividenden Aristokraten?

Ja, was ist ein Aristokrat überhaupt? Die Begrifflichkeit der Dividenden Aristokraten entstammt vor allem dem S&P 500 in den USA. Dabei beschreibt die Aristokratie eine Herrschaft der Besten – so wird der Name auch aus der griechischen Sprache übersetzt. Ein Dividenden Aristokrat war also ein Einwohner einer Stadt oder eines Landes in der Geschichte, die „zu den Besten“ gehörte. Logisch also, dass nur die Dividenden Aktien zu den Besten weltweit gehören, die zuverlässig ihre Investoren mit einer kontinuierlich steigenden Gewinnbeteiligung belohnen.

In den USA werden Dividenden Aristokraten vor allem über die Zeitspanne der Auszahlung qualifiziert. Diese beträgt mindestens 25 Jahre und während dieser Zeit darf die Dividende niemals gesenkt worden sein. Ferner schreibt die Qualifizierung eine Marktkapitalisierung von mindestens drei Milliarden US-Dollar sowie ein tägliches Handelsvolumen von fünf Millionen US-Dollar. Eine Nicht-Anhebung sowie eine Dividenden-Senkung bedeutet den Verlust des Titels Dividenden Aristokrat.

Auch wenn die zwei Kriterien der Marktkapitalisierung und des Handelsvolumens durchaus nachvollziehbar sind. Primär ist es eher die Dauer der Dividendenausschüttung, welche hier die maßgebliche Kennzahl darstellt. Schafft es ein Unternehmen über den Zeitraum von 25 und mehr Jahren jährlich die Dividende anzuheben, ist dies eine Bestätigung des funktionierenden Geschäftsmodells.

Während dieser Zeitspanne hat es in der Vergangenheit immer mindestens eine weltweite Wirtschaftskrise gegeben. Ist ein Unternehmen so aufgestellt, dass es auch während einer Krise noch ausreichend Gewinne erwirtschaften und die Dividende weiter anheben kann, dann zeugt dies von hoher Qualität und Krisenfestigkeit.

Die Könige unter den Dividenden-Aristokraten

Nur selten wechseln neue Werte in den Aristokraten-Status. Es ist eben nicht so einfach 25 Jahre in Folge seine Dividendenpolitik erfolgreich umzusetzen. Spannend wird der Blick nach vorn. So gibt es bereits zahlreiche Unternehmen, die weitaus länger als die notwendigen 25 Jahre eine Dividende ausschütten und diese jährlich anheben oder zumindest nicht senken. Hier gibt es weitere Titel, mit denen sich Unternehmen schmücken dürfen.

Als sogenannte Dividenden Könige werden die Unternehmen bezeichnet, die ihre Ausschüttung gleichbleibend oder steigend über die vergangenen 50 Jahre ausgeschüttet haben. Hier dünnt sich die Liste der weltweiten Dividendentitel aus. Unter anderem gehören aber Konzerne wie Colgate-Palmolive, Procter & Gamble, Johnson & Johnson oder Coca-Cola zu den Dividendentiteln auf der Liste der Dividenden Könige.

Dividenden Aristokraten ETF

An der amerikanischen Börse haben die im S&P 500 enthaltenen Dividenden Aristokraten einen eigenen Index. Der sogenannte S&P Dividend Aristocrats Index beinhaltet dabei alle Aktien aus dem Pool der 500 Titel, welche die oben aufgeführten Qualifikationskriterien erfüllen.

An der amerikanischen Börse haben die im S&P 500 enthaltenen Dividenden Aristokraten einen eigenen Index. Der sogenannte S&P Dividend Aristocrats Index beinhaltet dabei alle Aktien aus dem Pool der 500 Titel, welche die oben aufgeführten Qualifikationskriterien erfüllen.

In meiner monatlichen privaten Depot Auswertungen vergleiche ich meine Performance mit mittlerweile 13 Benchmark Werten. Unter anderem auch mit dem ETF SPDR S&P Global Dividend Aristocrats (IE00B9CQXS71). Wie der Dividenden Aristokraten ETF in der Vergangenheit abgeschlossen hat, kannst du dir in meinen monatlichen Auswertungen anschauen.

Doch auch in Deutschland und Europa können die Kriterien der Aristokraten ausgewertet werden. Beispielsweise entsprechen 25 Unternehmen aus dem Euro Stoxx 600 den Kriterien und werden als europäische Dividenden Aristokraten gehandelt. In Europa gehört zum Beispiel Fresenius (WKN: 578560) aus Deutschland dazu. In Groß-Britannien gibt es das Unternehmen Bunzl (WKN: A0ET3E) und in der Schweiz den Pharmariesen Roche (WKN: 851311).

Einen eigenen Index gibt es in der Form nicht, jedoch hat die Traderfox GmbH den Quality Index Dividenden veröffentlicht. Dieser umfasst diejenigen Titel aus dem Euro Stoxx, die als Dividenden-Aristokraten gelten.

Einen eigenen Index gibt es in der Form nicht, jedoch hat die Traderfox GmbH den Quality Index Dividenden veröffentlicht. Dieser umfasst diejenigen Titel aus dem Euro Stoxx, die als Dividenden-Aristokraten gelten.

Die Voraussetzungen für diesen Index sind sehr ähnlich denen aus dem S&P 500 Index. 25 Jahre in Folge mit einer gleichbleibenden oder steigenden Dividendenausschüttung sind die Grundvoraussetzung, um im Index geführt zu werden. Die Marktkapitalisierung des Unternehmens sollte mindesten 10 Milliarden Euro betragen, damit für ausreichend Substanzwert gesorgt ist.

Dividenden Aristokraten in Krisenzeiten

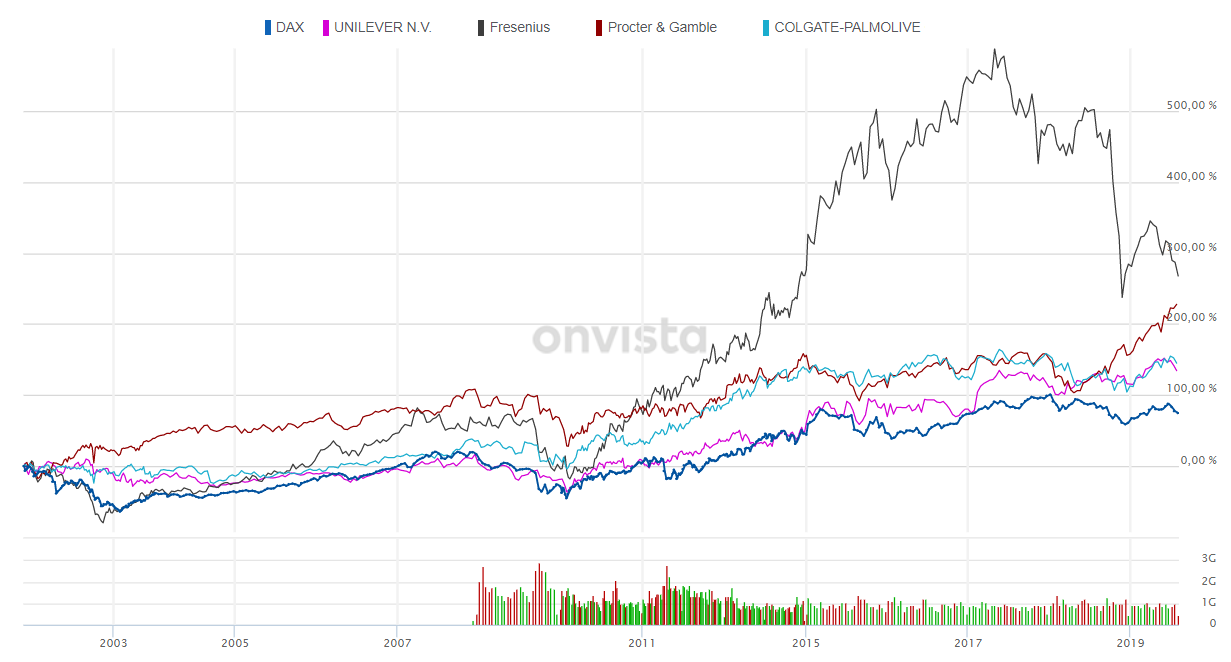

Schauen wir uns die Performance der Aristokraten etwas genauer an. Lässt sich die Qualität auch in Zahlen ablesen? Hierzu ist es sinnvoll etwas weiter in die Vergangenheit zu schauen, denn je mehr Krisen im Betrachtungszeitraum enthalten sind, desto eher sollte die Qualität auch in der Performance abzulesen sein.

Im ersten Chart habe ich den DAX einigen Dividenden Aristokraten wie Unilever, Fresenius, Procter & Gamble sowie Colgate-Palmolive gegenüber gestellt. Im Zeitfenster seit dem Jahr 2000 gab es einige signifikante Krisen wie der Absturz des Neuen Marktes, der Finanzkrise, die Fukushima-Katastrophe sowie auch die letzte Öl-Krise.

Alles in allem liegt der DAX an letzter Stelle der Vergleichswerte. Auch, wenn er zwischenzeitlich immer wieder mal versuchen konnte den ein oder anderen Wert kurzzeitig zu überholen. Was schon sehr beeindruckend aus Sicht der Dividenden-Aristokraten ist, wird noch getoppt durch die Tatsache, dass beim DAX die ausgeschütteten Dividenden enthalten sind und bei den Aristokraten wir diese noch hinzuzählen müssen! Das reale Ergebnis ist somit noch weit besser, als die abgebildete Performance ohne die Dividenden.

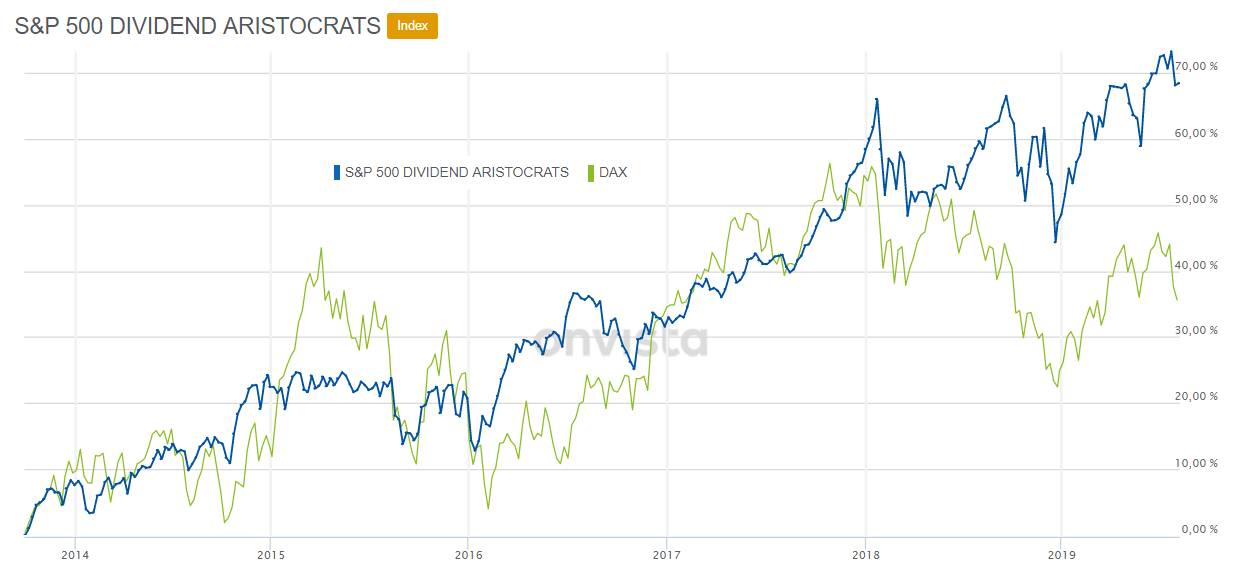

Einen weiteren Vergleich bietet uns der Blick auf den oben genannten S&P 500 Aristocrats Index. Hier können wir zwar nicht ganz so weit in die Vergangenheit schauen. Das Chartbild seit 2013 ist dennoch aussagekräftig. Auch, wenn es wenige Zeitfenster gab in denen der DAX besser lief als der Aristokraten Index, so zeigt sich langfristig dann doch eher ein schlechteres Bild. Der DAX ist deutlich volatiler und kann unterm Strich, inklusive Dividenden nicht mithalten. Selbst wer den Aristokraten Index mit einem ETF abbildet, würde trotz Gebühren heute ein besseres Ergebnis erzielt haben als mit dem DAX.

Qualität hat einen Namen

An dieser Stelle möchte ich noch daraufhinweisen, dass es hier rein um Dividendenwerte geht. Im Vordergrund stehen keine neuen Highflyer oder Unternehmen mit exponentiellem Wachstumspotential. Im Fokus stehen langfristig funktionierende Geschäftsmodelle, starke Marken, kontinuierlich steigende Dividenden und somit eine solide Gesamtrendite (Kurs + Ertrag). Je geringer die Volatilität und je konstanter und planbarer die Dividendenerträge angehoben werden, desto eher eignet sich solch ein Investment für langfristig orientierte Einkommensinvestoren. Man kann von einem echten passiven Einkommen sprechen, wenn der zeitliche Aufwand, sich um das Investment kümmern zu müssen, minimal gering ist.

Dividenden-Aristokraten sind nichts anderes als direkte Unternehmensbeteiligungen, die mit einer sehr zuverlässigen Dividendenhistorie aufwarten können. Der Status von Dividenden Aristokraten kann also durchaus ein Kaufargument sein, auch wenn die tatsächliche Ausschüttungshöhe mitunter nicht immer zu den höchsten zählt.

Im folgenden möchte ich gern drei bekannte Unternehmen vorstellen, die bereits über eine sehr gute Dividendenhistorie verfügen und natürlich auch Dividenden-Aristokraten sind.

Coca Cola Dividende – stark und krisensicher

Natürlich hat auch die Coca Cola-Aktie in Krisenjahren eingebüßt. Auch die Entwicklung hin zu gesünderen Getränken ging nicht spurlos am Unternehmen vorbei. Wer sich die Kursentwicklung der letzten Jahre und Jahrzehnte anschaut, wird feststellen, dass der Aktienkurs in der Krise 2000/2001 bei etwa 35 Euro lag. In Folge der weltweiten Börsenkrise sank der Kurs um gut 50 % ab. Während der Finanzkrise 2008/2009 fiel der Aktienkurs von Coca Cola allerdings nicht ganz so stark ab.

Natürlich hat auch die Coca Cola-Aktie in Krisenjahren eingebüßt. Auch die Entwicklung hin zu gesünderen Getränken ging nicht spurlos am Unternehmen vorbei. Wer sich die Kursentwicklung der letzten Jahre und Jahrzehnte anschaut, wird feststellen, dass der Aktienkurs in der Krise 2000/2001 bei etwa 35 Euro lag. In Folge der weltweiten Börsenkrise sank der Kurs um gut 50 % ab. Während der Finanzkrise 2008/2009 fiel der Aktienkurs von Coca Cola allerdings nicht ganz so stark ab.

Interessant an dieser Stelle ist die Betrachtung der Umsätze und vor allem der Dividenden-Zahlungen. So hat der Konzern heute gewisse Umsatzprobleme und Wachstumsschwierigkeiten, aber in den vergangenen Krisenzeiten wurde der Umsatz mindestens konstant gehalten. 2007 beispielsweise betrug der Umsatz weltweit 28,9 Milliarden US-Dollar bei einem Gewinn von 6 Milliarden US-Dollar. In 2008 stieg der Umsatz auf 31,9 Milliarden US-Dollar an und fiel in 2009 leicht auf 31,0 Milliarden US-Dollar zurück. Der Gewinn jedoch entwickelt sich in 2008 etwas zurück auf 5,8 Milliarden US-Dollar um dann 2009 sogar auf 6,8 Milliarden sehr deutlich anzusteigen.

Die Dividenden Ausschüttungen zeigen ein sehr stabiles und stetiges wachsendes Niveau. Zur Jahrtausendwende stieg die Dividende jeweils um zwei Cent je Aktie, wie schon in den Jahren zuvor. Nach der Krise stieg sie um vier Cent je Aktie. 2007 beispielsweise wurde sie um sechs Cent auf 0,68 USD je Aktie erhöht. 2008 betrug die Dividende dann schon 0,76 USD. Das ist kein Hexenwerk, denn auch während Krisenzeiten wird weiterhin Geld verdient.

Auch wenn der Umsatz nur marginal zurückgegangen ist, hat sich die wirtschaftliche Situation nicht deutlich verschlechtert. Auch der Absturz des Aktienkurses spiegelt sich in den Geschäftszahlen kaum wider. Aktuell wird die Situation bei Coca Cola geprägt durch Gewinnwarnungen und sinkende Umsätze. Dabei gehört der Konzern weiterhin zu den wertvollsten Unternehmen in seiner Branche, mit weltweit einzigartigen Marken.

Fresenius Dividende – deutscher Dividenden-Aristokrat

Ein Blick auf den oben platzierten Chart zeigt, dass die genannten Krisenjahre nicht spurlos am Aktienkurs von Fresenius vorbeigegangen sind. So fiel der Aktienkurs zur Jahrtausendwende vom Hoch bei 14 Euro auf weniger als 5 Euro. In den darauffolgenden Jahren stieg der Wert der Aktie jedoch überproportional auf 20 Euro an und vervielfachte sich damit. Eine sehr starke Outperformance gegenüber dem DAX. Während der Finanzkrise fiel die Fresenius-Aktie erneut stark ab. Seit Anfang 2009 erholte sich die Fresenius-Aktie kontinuierlich und konnte sich seitdem bereits mehr als versiebenfachen.

Ein Blick auf den oben platzierten Chart zeigt, dass die genannten Krisenjahre nicht spurlos am Aktienkurs von Fresenius vorbeigegangen sind. So fiel der Aktienkurs zur Jahrtausendwende vom Hoch bei 14 Euro auf weniger als 5 Euro. In den darauffolgenden Jahren stieg der Wert der Aktie jedoch überproportional auf 20 Euro an und vervielfachte sich damit. Eine sehr starke Outperformance gegenüber dem DAX. Während der Finanzkrise fiel die Fresenius-Aktie erneut stark ab. Seit Anfang 2009 erholte sich die Fresenius-Aktie kontinuierlich und konnte sich seitdem bereits mehr als versiebenfachen.

Der Umsatz von Fresenius stieg von 4,9 Milliarden Euro im Jahr 1999 auf 7,3 Milliarden Euro im Jahr 2001. Der Umsatz ist über den Krisenzeitraum hinweg weiter kontinuierlich angestiegen und konnte keine erkennbare Delle aufzeigen – so wie der Aktienkurs es hätte vermuten lassen. Ähnlich sieht es während der Finanzkrise aus. Der Umsatz stieg von 11,3 Milliarden Euro auf 12,3 Milliarden Euro in 2008 an und im Jahr 2009 sogar weiter auf 14,1 Milliarden. Das operative Ergebnis entwickelte sich von 1,6 Milliarden Euro EBIT auf über zwei Milliarden Euro in 2009. Ähnlich wie bei Coca Cola wächst Fresenius sowohl im Bezug auf den Umsatz als auch den Gewinn in der Krisenzeit.

Bei der Dividendenzahlung sieht es gleichermaßen positiv aus. Während im Jahr 2000 eine Dividende von 0,10 Euro je Aktie gezahlt wurde, erhöhte Fresenius die Dividende 2002 bereits auf 0,13 Euro. 2007 erreichte die Dividende bereits eine Höhe von 0,22 Euro. Auch während der Finanzkrise wurde die Fresenius Dividende kontinuierlich weiter angehoben. Dies ist nicht verwunderlich, da die Ertragslage des Unternehmens positiv und weitestgehend unbeeinträchtigt vom Krisengeschehen war. Heute im Jahr 2019 wurden 0,80 Euro an die Aktionäre ausbezahlt.

Unilever Dividende – kein Verzicht auf Dividendenwachstum

Unilever ist eher Aktionären als Kunden ein Begriff. Unter dem Konzerndach finden sich viele bekannte Marken wieder. Pfanni, Knorr, Langnese oder auch Axe, Signal oder Rexona sind nur einige der Marken, die zur Unilever-Welt gehören.

Unilever ist eher Aktionären als Kunden ein Begriff. Unter dem Konzerndach finden sich viele bekannte Marken wieder. Pfanni, Knorr, Langnese oder auch Axe, Signal oder Rexona sind nur einige der Marken, die zur Unilever-Welt gehören.

Während der Jahrestausendwende und auch bei der Finanzkrise zeigte Unilever ein identisches Verhalten. Der Unilever Aktienkurs fiel von etwa 24 Euro auf 14 Euro ab und halbierte somit fast die Bewertung des Konzerns.

Die Umsatzentwicklung während des ersten Zeitfensters verlief sehr positiv. Die Erträge wuchsen von knapp 41 Milliarden Euro (1999) auf bis zu 52 Milliarden Euro im Jahr 2001. Im weiteren Verlauf hatte Unilever mit ganz eigenen Problemen bei seinen Einzelmarken zu kämpfen. So verlor der Konzern in den Folgejahren massiv an Wert. Die Volatilität beim Umsatz rührte unter anderem daher, dass teilweise Konzernteile und Marken verkauft und neue Assets wieder hinzugekauft wurden. Der Blick auf das operative Ergebnis zeigt jedoch ein solides Wachstum. Während 1999 das EBIT noch 4,3 Milliarden Euro betrug, so konnte Unilever bereits im Jahr 2002 Erträge im Wert von 5,1 Milliarden Euro erzielen.

Die Finanzkrise durchlebte Unilever abermals mit unterschiedlichen Zahlen. Während der Umsatz in den Krisenjahren relativ stabil um die 40 Milliarden Euro betrug, sah die Ertragslage deutlich volatiler aus. Von 5,2 Milliarden Euro EBIT im Jahr 2007, wurden im Jahr 2008 noch 7,1 Milliarden Euro. Im Folgejahr erlitt Unilever einen Gewinneinbruch auf nur noch 5 Milliarden Euro. Bereit 2010 wurden wieder 6,3 Milliarden Euro erlöst.

Anders als bei Coca Cola und Fresenius, gab es bei Unilever deutlich mehr Bewegung in den Geschäftszahlen. Dennoch gelang es Unilever zu jeder Zeit seine Dividende zu zahlen und sie kontinuierlich anzuheben.

Dividendenstrategie mit Dividenden-Aristokraten

Bei Dividenden Aristokraten gilt wie überall am Kapitalmarkt der Grundsatz: Höhere Rendite bedeutet höheres Risiko. Bevor man also bei hohen Dividendenrenditen zuschlägt sollte man bedenken, dass es mitunter individuelle (Unternehmensebene) oder generelle (Branche, Markt) Marktrisiken geben kann.

Dividenden Aristokraten zählen meist nicht zu den besonders dividendenstarken Aktien. Der Anteil der Gewinnausschüttung (Payout Ratio) sowie die zu erwartende Dividendenrendite sind in der Regel eher gering. Auch in der Liste der vom Dividenden-Alarm beobachteten Dividenden-Aristokraten finden sich nur sehr wenige Unternehmen mit einer Dividendenrendite, welche die vier Prozent Marke übersteigt. Das liegt unter anderem daran, dass die Geschäftsmodelle dieser Aktiengesellschaften langfristig und nachhaltig erprobt sind und funktionieren. Daher schlägt sich das geringere Risiko in der Regel auch in einer höheren Bewertung nieder.

Betrachtet man die Liste der Dividenden Aristokraten aus dem S&P 500 sowie dem Euro Stoxx 600 fällt auf, dass die meisten Aristokraten eine Dividendenrendite zwischen 2 bis 4 Prozent erzielen. Höhere Renditen sind allerdings seltener zu finden. Ein geringeres Risiko spiegelt sich hier in einer deutlich geringeren Ausschüttungsrendite nieder.

Dividenden-Alarm Mitglieder und auch meine normalen Finanzblog Leser wissen bereits, dass eine qualitative Dividendenausschüttung an sich, eine wichtige Rolle in den Dividenden-Alarm Auswertungen spielt. Gerade Unternehmen welche in Krisenzeiten in der Lage sind ihr Geschäftsmodell fortzuführen und die Dividende weiter zu steigern, gehören daher als solide Basis in jedes langfristig diversifiziertes Depot.

Das Augenmerk sollte daher nicht zwingend nur auf der Ertragsrendite sondern vielmehr auf der Gesamtrendite des Investments liegen. Unternehmen die in Krisenzeiten eine geringe Volatilität aufweisen, können daher bei weiter steigenden Erträgen ein Depot ordentlich stabilisieren.

Dividenden Aristokraten im Dividenden-Alarm

Dividenden-Alarm Mitglieder können einfach und schnell Dividenden Aristokraten finden. Von den fast 400 überwachten Dividendenaktien erfüllen aktuell 66 Unternehmen die Kriterien von Dividenden-Aristokraten und die Liste wächst sukzessive weiter.

Dividenden-Alarm Mitglieder können einfach und schnell Dividenden Aristokraten finden. Von den fast 400 überwachten Dividendenaktien erfüllen aktuell 66 Unternehmen die Kriterien von Dividenden-Aristokraten und die Liste wächst sukzessive weiter.

Sie haben alle seit mindestens 25 oder mehr Jahren ihre Dividenden jedes Jahr angehoben. Dies ist schon eine reife Leistung und lässt oft Anleger-Herzen höher schlagen. Vor allem wenn sich die Gewinne im gleichen Maße entwickelt haben (stabile Payout-Ratio). Auch wenn der Großteil der Dividenden-Aristokraten aus den USA kommen, so gibt es weitere Kandidaten aus der Schweiz, Deutschland, Großbritannien sowie Frankreich.

Du findest die Aristokraten in der Gesamtliste der Dividendenaktien auf dieser Seite. In der untenstehenden Tabelle, welche immer am Montag aktualisiert wird, sind die Aristokraten mit einem * markiert.

Auf die richtigen Einstiegspunkt kommt es an

Wie immer am Kapitalmarkt, besteht die Kunst für Anleger darin, viele Aktien für wenig Geld zu bekommen. Dividenden Aristokraten kann man grundsätzlich immer kaufen. Das beste Szenario liegt allerdings darin, global agierende Qualitätsaktien mit sehr guter Dividendenhistorie zum Schnäppchenpreis zu kaufen. Sozusagen zu einem Preis, der unter dem inneren Wert liegt.

Das Chance-Risiko-Verhältnis ist in diesem Fall außerordentlich gut und das Potenzial einer hohen Gesamtrendite ist sehr hoch. Für das Warten werden Aktionäre mit einer qualitativen und weiter steigenden Dividende belohnt. Insofern sollte bei der Auswahl der Unternehmen entsprechend mehr Zeit darauf verwendet werden, den richtigen Kandidaten zu finden.

Hierbei hilft die Vorgehensweise mit dem Dividenden-Alarm beim Investieren enorm. Der Indikator lässt erkennen in welcher Phase sich der Markt befindet und die Aktiensignale zeigen die Aktien an, die sich derzeit in einem unterbewerteten Zustand befinden. Der Fokus der eigenen Recherche kann somit direkt auf die wirklich interessanten Aktien gelegt werden. Wie zum Beispiel Dividenden-Aristokraten.

Bei der Suche nach einem passenden Dividenden-Aristokraten solltest du daher folgende Punkte prüfen. Die Payout-Ratio sollte nicht zu hoch sein, damit genügend Luft bleibt um die Dividende auch in Schwächephasen anheben zu können. Damit der Gewinn an die Aktionäre fließen kann, sollte der Verschuldungsgrad nicht allzu hoch sein. Wichtig sind auch kontinuierlich steigende Umsätze sowie Gewinne. Es muss kein außergewöhnliches Wachstum sein, aber kontinuierlich sollte das Unternehmen wachsen und auch das Dividendenwachstum sollte nicht zum erliegen gekommen sein.

Ein Unternehmen welches Probleme beim wachsen hat, bereits eine hohe Payout-Ratio erreicht und daher die Dividende nur noch minimal um des Anhebens willen steigert, sollte kein Kandidat fürs Investieren in einem langfristig ausgerichtetem Depot sein.

Schöner Artikel! Du schreibst, dass man mit dem ETF auf amerikanische Dividenden Aristokraten „trotz Gebühren“ besser abgeschnitten hätte als der DAX. Abgesehen davon, dass der DAX natürlich nicht der Vergleichsindex ist, sondern man fairerweise den S&P 500 heranziehen müsste, würde ich gerne auf folgendes hinweisen. Der entsprechende ETF hat ja sogar eine negative Tracking-Differenz. Das heißt, er bildet den Index nicht nur sehr exakt ab, sondern ist mit 0,03% pro Jahr trotz Gebühren sogar besser als der Index. Effektiv macht man die Gebühr mit dem ETF also sogar wieder wett…

Danke dir, interessanter Fakt.

Gruß

Alex

[…] sich die Umsätze und Gewinne im Verhältnis zur Auszahlung? Dazu möchte ich dir meinen Artikel Dividenden Aristokraten – kontinuierlich steigende Dividenden Erträge empfehlen, in dem ich anhand einzelner Beispiele zeige wie du qualitative Unternehmen […]